پیش نیاز یادگیری الگوهای کندلی تسلط بر مباحث روند و مناطق با پتانسیل برگشتی هست. به خاطر درخواست تعداد زیادی از دوستان جهت باز کردن مبحث مناطق با پتانسیل برگشتی یا همون PRZ بنده بصورت خلاصه توضیحاتی میدم . چون مبحث کاملش شاید ۲۰ یا ۳۰ جلسه زمان ببره.

منظور از Potential Reversal Zone – PRZ مناطقی از چارت قیمتی هست که قیمت توان برگشت از آن ناحیه را داشته باشد. در مقاله قبل بیان کردم که الگوهای کندلی زمانی سیگنال ورود حساب میشوند که در مناطقی باشند که قیمت پتانسل برگشت از آنجا را داشته باشد.

بستگی به سبک تحلیلی شما داره که این مناطق چطور پیدا کنید. الیوت – تحلیل کلاسیک – پرایس اکشن و …

پیدا کردن روند

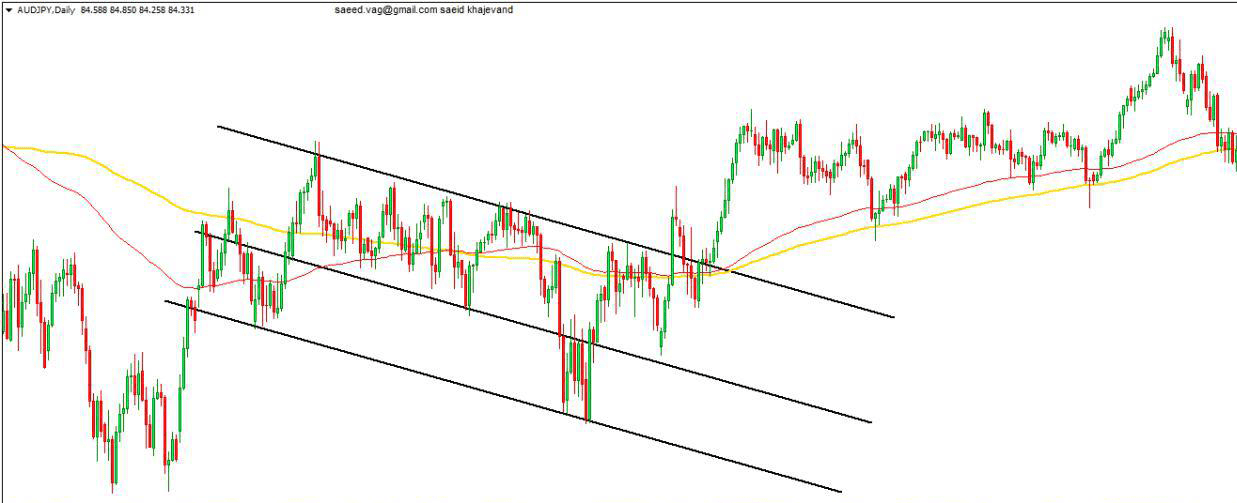

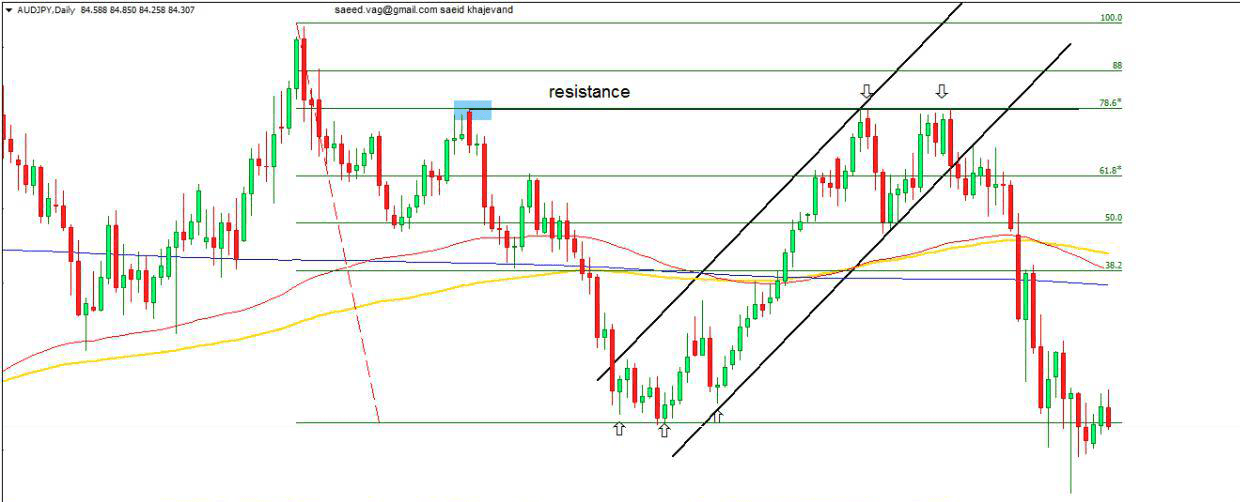

من میخوام در راحت ترین سبک تحلیلی که تحلیل کلاسیک هست وارد بشم و این مناطق با هم بررسی کنیم. طبق توضیحاتم ابتدا روند بازار مشخص میکنیم. در چارت AUDJPY مثالی میزنم.

روند نزولی که بصورت کانال قیمتی مشخص کردم. پس مرحله اول پیدا کردن روند شد.

کشیدن حمایت و مقاومت

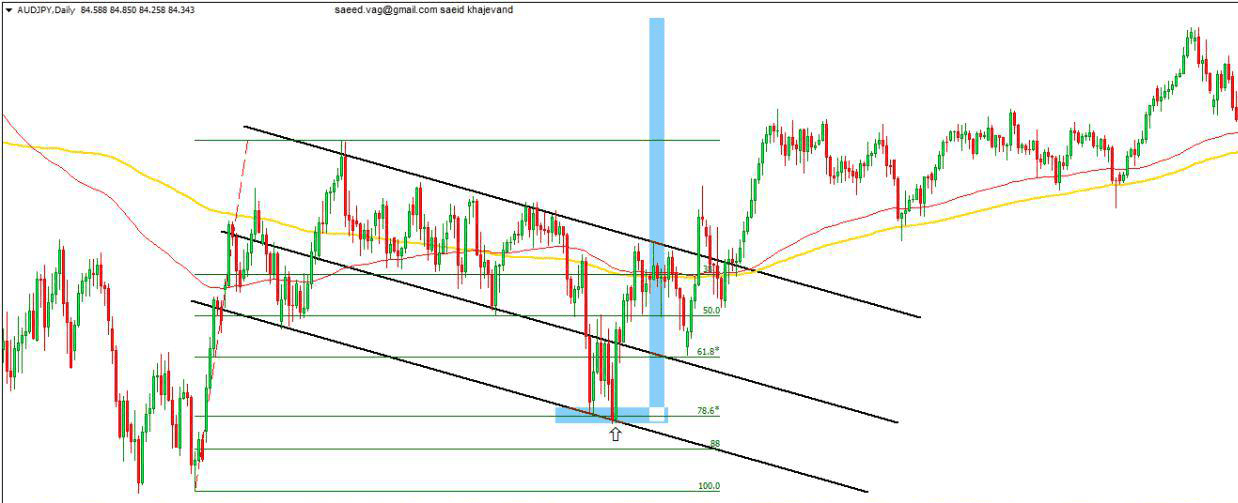

مرحله دوم کشیدن حمایت و مقاومت است. قله و دره و خطوط پر برخورد و لولهای فیبو و خط میانی چنگال و باندهای بیرونی بولینگر باند و ابر ایچی و …. هر چیزی از نظر من میتونی مقاومت و حمایت باشد. ذات ناحيه برای ما مهم است . جایی که معامله گرها در آن نواحی به فکر ذخیره سود یا تغيير پوزیشن هایشان بیافتند. پس طبق صحبتها در چارت حمایت مشخص میکنیم.

حمایت ما لول ۷۸ فیبو هست که با کندل قوی انگل فینگ روند برگشته و حدود ۸۰۰ پیپ صعود کرده. به همین راحتی میشود با چارت خلوت کار کرد.

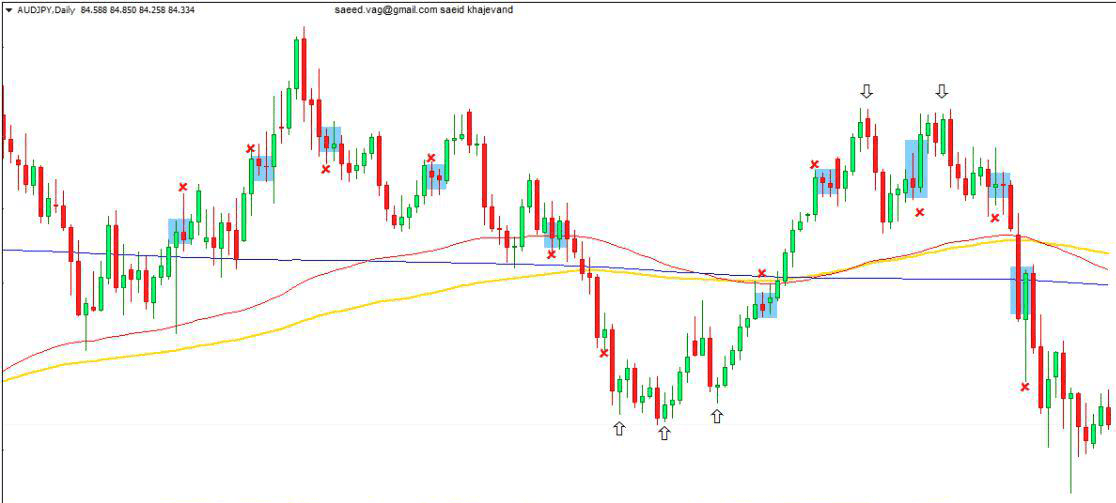

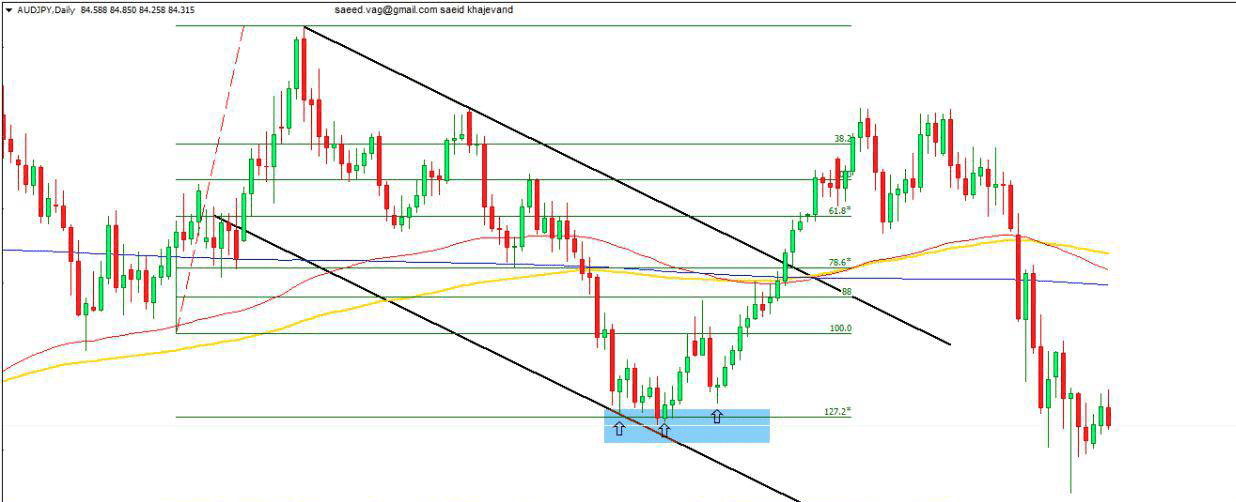

ابتدا تعيين روند. سپس پیدا کردن ناحيه ای که پتانسیل برگشت دارد که اینجا ۱۲۷ فیبر بوده و پیدا کردن الگوی کندلی. در این ناحیه سه عدد فلش ما الگو کندلی داشتیم که نتیجش ۵۰۰ پیپ صعود شده است.

در ادامه، قیمت از مقاومت های مشخص شده ی قله قبل و لول ۷۸ فیبو ، با ۲ الگوی قوی کندلی برگشته است و مجددا ۵۰۰ پیپ ریزش کرده.

تنها مثالهای کوتاهی زدم. در مورد فیبوناچی – هارمونیک و پرایس اکشن. بنده بحث های سنگین و مفصلی میتونم مطرح کنم که شاید چند ماه طول بکشد و بخاطر اینکه نمیخوام از بحث اصلی که کندل استیک هست دور بشیم مثالی زدم که متوجه بشید باید و باید و باید الگوی کندلی را در نواحی prz بررسی کرد. مثال زیر در همان چارت. الگوهای کندلی که راحت فیلد شد. چون در مکان مناسبی تشکیل نشدند و نتوانستن قیمت برگردانند.

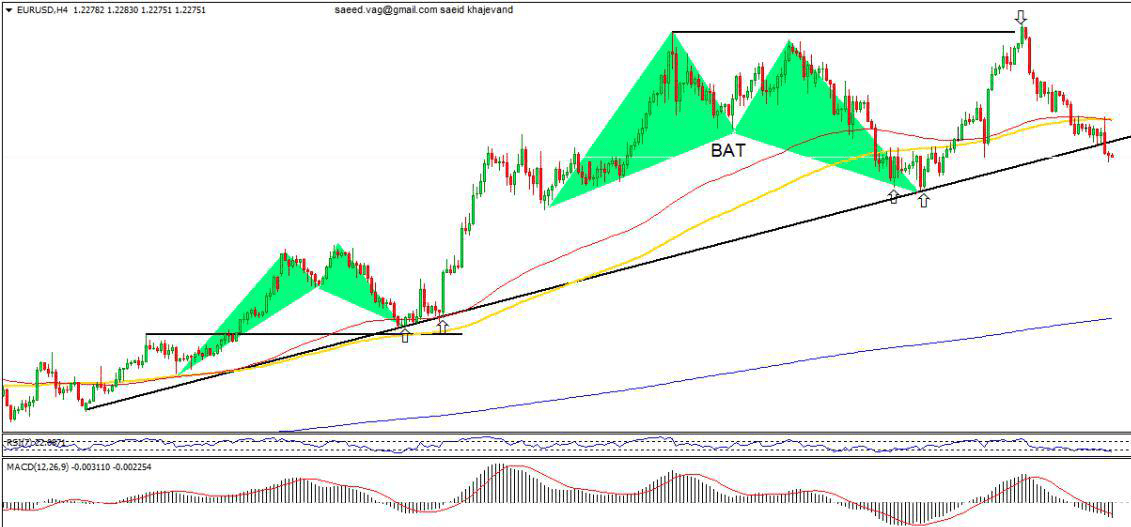

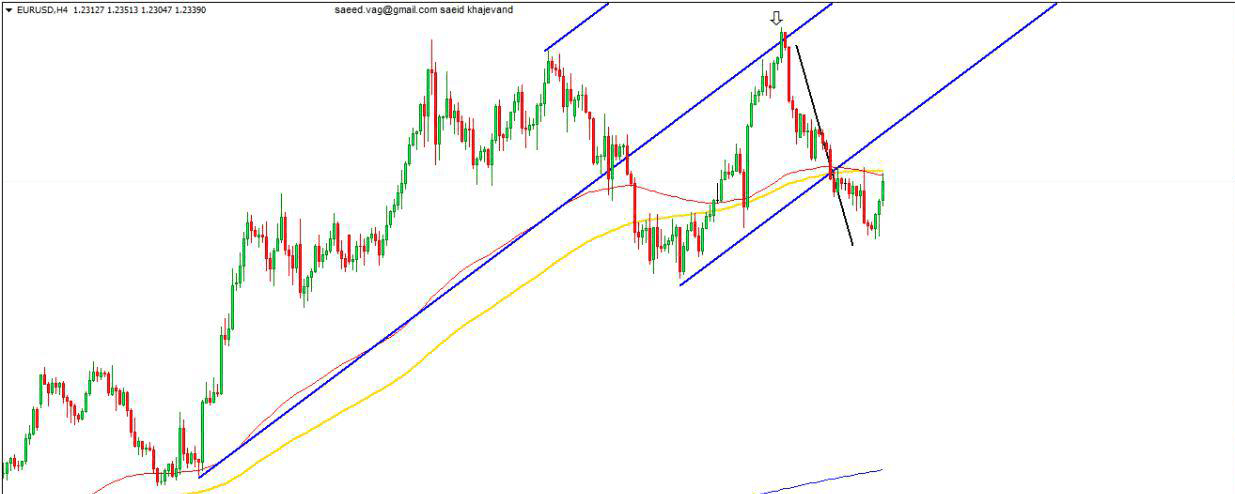

مثال بعد از یورو دلار . الگوی کندلی که با فلش مشخص کردم. اولی در مکان مناسب پولبک و پايان هارمونیک. فلش دوم هم در پایان هارمونیک و برخورد با روند و فلش سوم هم در ناحیه مقاومتی.

در مبحث نواحی prz در چارت بالا – ناحیه prz را از الگوهای هارمونیک گرفتیم. و در لولهای فیکس هارمونیک دنبال الگوهای بازگشتی کندلی میگردیم. در ناحیه ای که با فلش مشخص کردم الگوهای کندلی تشکیل شده است.

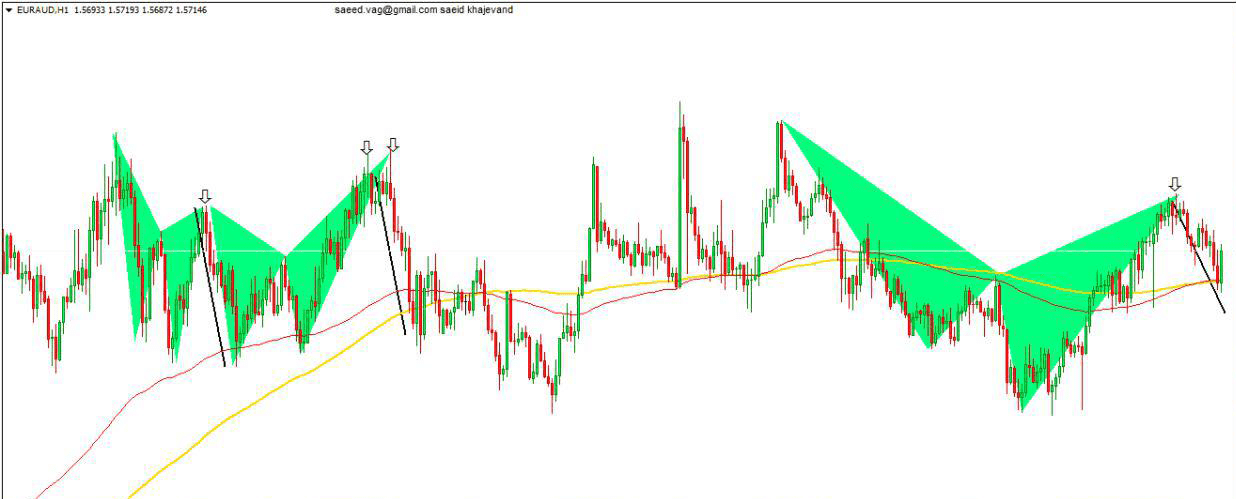

مثال بعدی از کاربرد الگوهای کندلی در ناحيه عرضه و تقاضا. چون بازار رنج شدگی دارد بین دو ناحیه میشود با الگوها خیلی راحت معاملات کرد. مقدار برگشت قیمت بعد از تشکیل الگوی کندلی را با خط مشکی مشخص کردم.

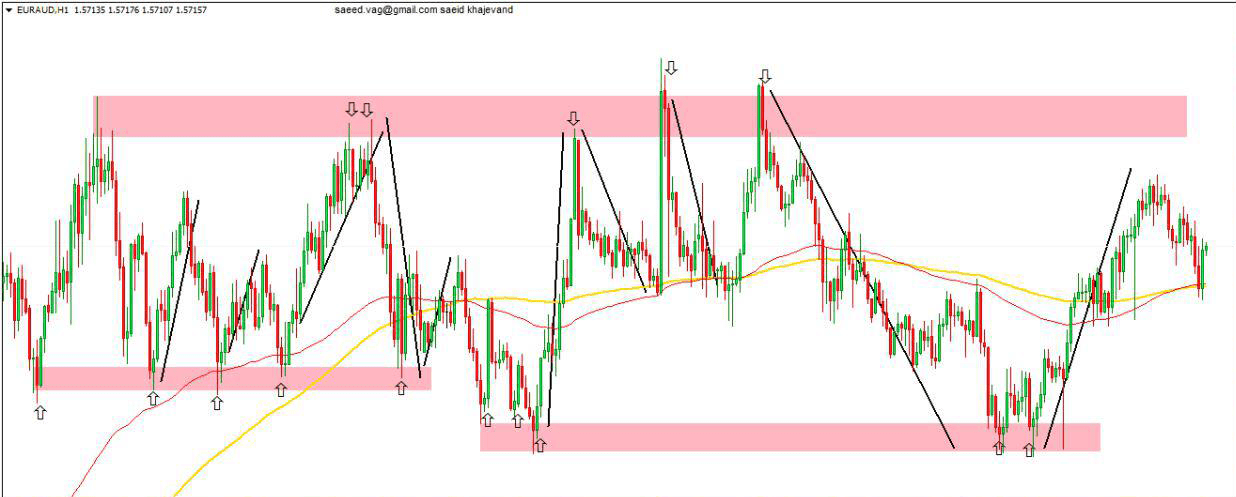

در این چارت در محل برخورد قیمت با خط میانی چنگال ، چند الگوی قوی کندلی تشکیل شده که قیمت ۶۰۰ پیپ بعد از آن ریخته است.

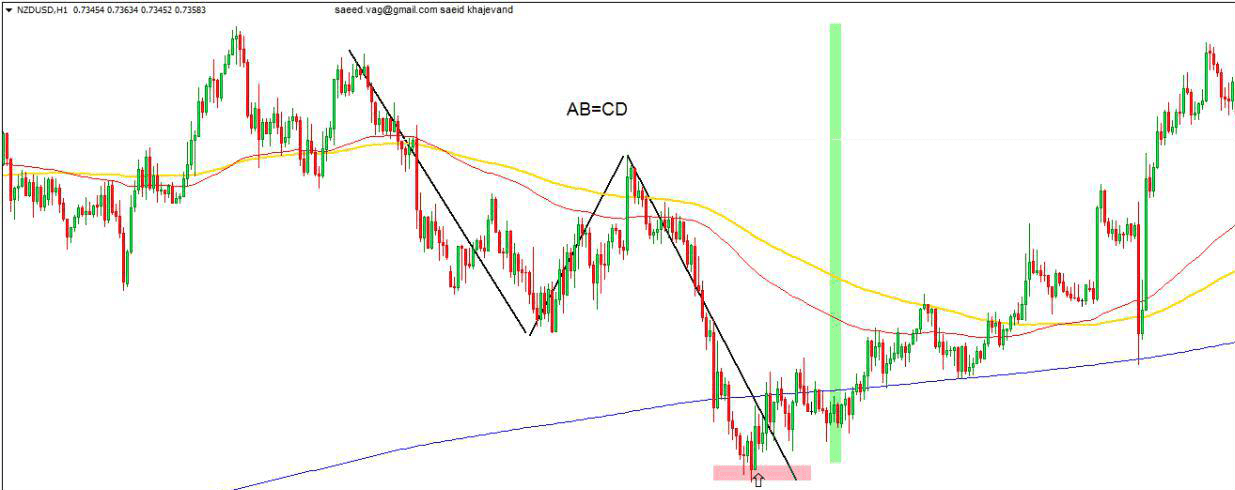

تشکیل الگو کندلی برگشتی در انتهای حرکت AB = CD که باعث صعود ۲۵۰ پیپی قیمت شده است.

باز هم نمونه ای از سیگنال دقیق الگوی کندلی در تحلیل بر مبنای چنگال.

پیدا کردن مناطق برگشتی بستگی به نوع استراتژی شما دارد و سبک تحلیلی شما . مثالهای متعددی وجود دارد:

شما میتوانید در سبک الیوت در پایان یک موج و شروع موج بعدی برای تایید چرخش قیمت از الگوهای کندلی استفاده کنید.

کاربرد کندل در ایچیموکو میتوانه نقاط ورود دقیق و خوبی بدهد.

در حالت کلی تحلیل بر اساس کندل استیک قدرتمندترین نوع تحلیل هست. شما نیاز به هیچ ابزاری ندارید. فقط چشم تیز بین لازم است. با چند خط روند و حمایت و مقاومت میتوانید خیلی راحت در تمام تایمها موقعیت های مناسب ورود پیدا کنید.

نکته قابل ذکر اینکه در تایم های ۱ ساعته و ۴ ساعته و روزانه الگوها اعتبار بیشتری دارند.

چون معامله گرها فرصت بیشتری برای تصمیاتشان دارند و الگوی تشکیل شده نشان دهنده تصمیم درست و رفتار غالب معامله گرها هست. مطمئنا در کندل صعودی ۴ ساعته ، معامله گرها ۴ ساعت زمان دارند و اخبار و وقایع در ۴ ساعت تاثیر خودش رو نشان میدهد. پیگیری مسائل بنیادی خیلی با اهمیت هست. تایید اصلی حرکات بعد به الگوی کندلی همراهی مسایل بنیادی در همان جهت هست.

شما اگر الگو صعودی در یورو دلار مشاهده کردید باید ببینید آیا اخبار یورو در جهت ضعف یورو هست یا تقویت یورو. همینطور آیا اخبار مربوط به دلار امریکا باعث ضعف دلار میشه یا تقویت دلار. سیکل اقتصادی را باید همیشه دنبال کرد.

در مقاله های پیش رو با بررسی هر الگوی کندلی، مدیریت سرمایه مربوط به آنها هم گفته خواهد شد.

بیشتر بخوانید:

- جلسه اول: آموزش کاربردی الگوهای کندل استیک

- جلسه دوم: مناطق با پتانسیل برگشتی

- جلسه سوم: کندل دوجی

- جسله چهارم: الگوی تجمع شدوها – الگوی هارامی – الگوی انگلفینگ

- جلسه پنجم: الگوی Dark cloud cover – Piercing – Hammer

- جلسه ششم: الگوی Shooting Star – Tweezer

- جلسه هفتم: الگوهای Evening Star & Morning Star

- جلسه هشتم: چند مثال از تلفیق مناطق حمایت – مقاومت و الگوهای کندل استیک

- جلسه نهم: الگوی کندل استیک سه کندل برگشتی

منابع:

انتشار از سایت فراچارت – مدرس : سعید خواجوند

1 دیدگاه روشن مناطق با پتانسیل برگشتی ( Potential Reversal Zone )

حامد برو روی ارز دیجیتال

دیدگاههای این نوشته بسته است.