هر دارایی اعم از مالی یا واقعی ارزشی دارد. عامل کلیدی برای موفقیت در سرمایه گذاری و مدیریت دارایی ها درک ارزش و منابع اثرگذار بر ارزش آن دارایی است. تمام داراییها را میتوان ارزشیابی کرد اما ارزشیابی بعضی دارایی ها ساده تر و بعضی پیچیده تر است.

مفهوم ارزش به این سادگی نیست که گروهی از افراد تصور میکنند. ارزش هر دارایی به عوامل مختلفی مانند فردی که ارزش گذاری برای او صورت میگیرد، نوع ارزشی که باید اندازهگیری شود، زمانی که براورد ارزش صورت میگیرد و هدف ارزشگذاری بستگی دارد. ارزش یک مفهوم ایستا یا مشابه با مفاهیم دیگر نیست. ارزش هر دارایی به عوامل گوناگونی بستگی دارد که در زمانهای مختلف ممکن است تغییر کنند.

مفاهیم ارزش

افراد اغلب ارزش را “آن چیزی که می ارزد” تعریف میکنند و در زمانی که میشنوند ارزش چیزی فراتر از این است شگفت زده میشوند. ارزش، به شخصی که ارزیابی آن را انجام میدهد، هدف، زمانبندی و مجموعه ای از عوامل دیگر بستگی دارد.

در نتیجه مفاهیم مختلفی برای ارزش وجود دارد و بیان مفاهیم مختلف آن از اهمیت زیادی برخوردار است. برخی از مفاهیم ارزش (در بازار سهام) به شرح زیر هستند:

- ارزش اسمی

- ارزش دفتری یا ارزش ویژه

- ارزش انحلال (جایگزینی)

- ارزش بازار

- ارزش ذاتی

ارزش اسمی

ارزش اسمی هر سهم، قیمتی است که روی برگه آن سهم نوشته میشود و هنگامی که شرکت برای اولین بار سهام عرضه می نماید به آن قیمت سهم خود را می فروشد و پس از آن این سهم در بازار معامله میگردد، ارزش اسمی برابر است با سرمایه شرکت (که یکی از اقلام حقوق صاحبان سهام در ترازنامه است) تقسیم بر تعداد سهام منتشره توسط شرکت. ارزش اسمی هر سهم در ایران غالباً معادل 1000 ریال است.

ارزش دفتری

ارزش دفتری هر سهم در واقع ارزش حسابداری آن سهم میباشد که از طریق اقلام موجود در ترازنامه شرکت میتواند محاسبه گردد. ارزش دفتری هر سهم عادی شرکت معادل است با حقوق صاحبان سهام عادی تقسیم بر تعداد سهام عادی شرکت. در قسمت حقوق صاحبان سهام ترازنامه، حقوق صاحبان سهام عادی برابر است با حقوق صاحبان سهام منهای حقوق صاحبان سهام ممتاز (اگر شرکت سهام ممتاز داشته باشد).

ارزش انحلال

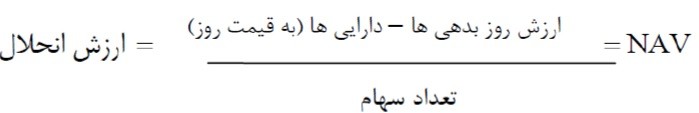

بدان مفهوم است که در صورتی که شرکت منحل شود به هر سهم چقدر میرسد و از رابطه زیر محاسبه میگردد:

در صورت انحلال شرکت، دارایی ها تجدید ارزیابی شده، ارزش روز بدهی ها از آن کسر میگردد، این مبلغ برابر ارزش روز حقوق صاحبان سهام خواهد بود، حال اگر آن را بر تعداد سهام تقسیم نماییم، ارزش انحلال هر سهم به دست میآید.

البته باید دقت نمود که اگر شرکت دارای سهام ممتاز باشد، ارزش حقوق صاحبان سهام ممتاز از ارزش روز حقوق صاحبان سهم کسر میگردد، سپس آن مبلغ بر تعداد سهام عادی تقسیم میگردد و ارزش انحلال هر سهم عادی به دست میآید.

ارزش بازار

ارزش بازار هر سهم برابر است با آن قیمتی که سهم در بازار معامله میشود و به وسیله عرضه و تقاضا در بازار تعیین میشود، یعنی ممکن است ارزش اسمی سهم 1000 ریال، ارزش دفتری آن 1120 ریال و ارزش بازار آن 1200 ریال باشد.

ارزش ذاتی

ارزش ذاتی هر سهم قیمت واقعی آن سهم است، بدان معنی که سهام مذکور در اصل به قیمت ذاتی خود می ارزد، قیمت ذاتی هر سهم معادل است با ارزش فعلی جریانات نقدی که در آینده ایجاد مینماید که ممکن است ارزش بازار سهم که در بازارهای مالی مورد معامله قرار میگیرد، از ارزش ذاتی آن کمتر، بیشتر یا برابر با آن باشد، حال هرچه ارزش بازار یک سهم به ارزش ذاتی اش نزدیکتر باشد، بدان معنی است که آن سهم درست قیمت گذاری شده است. اگر ارزش ذاتی سهم از ارزش بازار آن بیشتر باشد بدان مفهوم است که این سهم در بازار به قیمت پایینتر از آنچه می ارزد معامله میشود، پس خرید آن با بازده همراه است، برعکس زمانی که ارزش ذاتی سهم از ارزش بازار آن کمتر باشد یعنی سهام در بازار بیش از آنچه ارزش دارد قیمت گذاری شده است پس اگر آن سهم را داریم باید بفروشیم و اگر نداریم، نباید آن را بخریم.

روش های ارزش گذاری

برخی از تحلیل گران مالی همواره به دنبال یافتن اوراق بهادار ارزنده، برای خرید و در پی آن به دست آوردن سود و همچنین در پی یافتن اوراق بهاداری که دیگر نمی ارزد و فروش آنها هستند.

تحلیل گران از دو روش عمده برای این منظور استفاده می نمایند:

- تحلیل بنیادی

- تحلیل تکنیکال

تحلیل تکنیکال

تحلیلگران تکنیکال یا چارتیست ها با استفاده از تحلیل نموداری و بررسی شاخص های موجود در فن تحلیل تکنیکال و همچنین مشاهده روند قیمتی و حجم معاملات که دو شاخص عمده به شمار میروند، به تحلیل اوراق بهادار مبادرت میورزند در حالیکه تحلیل گران بنیادی، با تحلیلهای شاخص های کلان اقتصادی، شناخت صنعت و در نهایت شناخت و بررسی عوامل تأثیرگذار شرکت، اوراق بهادار مورد نظر خود را مورد تجزیه و تحلیل قرار میدهند. به عنوان مثال تحلیل گران تکنیکی از الگوهای روند قیمتی و شاخص هایی مانند تحلیل فیبوناچی یا اندیکاتور RSI و اندیکاتور MACD استفاده میکنند و در مقابل تحلیلگران بنیادی از شاخصهایی مانند: نرخ تورم، تولید ناخالص، نرخ رشد صنعت، کیفیت سود شرکت و … در تحلیل خود بهره میبرد.

تکنیکهای بنیادی

الف) تحلیل از بالا به پایین (top-down) :

در این رویکرد، تحلیل گران به بررسی محیط اقتصادی، شاخصها و عوامل مؤثر و تائیرگذار در اقتصاد می پردازند و از طریق آن عوامل مؤثر روی ارزشگذاری شرکت را می یابند و با تحلیل به ارزش شرکت دست پیدا میکنند.

ب) تحلیل از پائین به بالا (bottom-up) :

در این رویکرد، از طریق تحلیل صنعت به پیشبینی عوامل بنیادی میپردازند و از طریق آن به ارزش گذاری شرکت مبادرت میورزند.

مدل های ارزش گذاری سهام

سه روش اصلی در ارزش گذاری شرکتها وجود دارد:

- روشهای مبتنی بر درآمد (روشهای درآمدی یا Income-Base)

- روشهای مبتنی بر ضرایب قیمتی بازار (روشهای نسبتی یا Market-Base)

- روشهای دارایی محور (روشهای مبتنی بر دارایی یا Asset-Base)

روش های درآمدی

روشهای درآمدی (یا همان روشهای تنزیل عایدی)، روشهایی هستند که اساس آنها بر مدلهای تنزیل جریانات نقدی دارایی استوار است و از طریق بدست آوردن ارزش فعلی جریانات نقد آتی منتسب به آن دارایی، ارزش ذاتی آن دارایی را بدست میآوریم. انواع روشهای درآمدی به شرح ذیل میباشند:

- مدل جریان نقد آزاد شرکت (FCFF)

- مدل جریان نقد آزاد حقوق صاحبان سهام (FCFE)

- مدل تنزیل سود نقدی (DDM)

- مدل ارزش افزوده اقتصادی (EVA)

- مدل درآمد پسماند (RI)

- مدل ارزش فعلی تعدیل شده (APV)

روش های نسبتی

- نسبت قیمت به سود یا ارزش بازار به سود خالص

- نسبت قیمت به فروش

- نسبت قیمت به ارزش دفتری

- نسبت قیمت به جریان نقد

- نسبت قیمت به سود عملیاتی

روش های دارایی محور

در روش ارزشگذاری مبتنی بر دارایی، ارزش ذاتی سهام شرکت، از طریق ارزش روز داراییهای شرکت منهای ارزش روز بدهیها و حقوق صاحبان سهام ممتاز شرکت بدست می آید.

- روش ارزش خالص دارایی (NAV)

- روش ارزش دفتری تعدیل شده

معرفی برخی از مدل های ارزش گذاری

مدل تنزیل سود تقسیمی یک مرحله ای (DDM یک مرحله ای)

هنگامیکه یک سرمایه گذار سهامی را خریداری مینماید، دو نوع جریان نقدی عاید سهامداری میشود:

- سودهایی که طی دورهی نگهداری سهام تقسیم میگردد (dividend)

- قیمت مورد انتظار در پایان نگهداری که سهامداران میتوانند سهم را به آن قیمت به فروش رسانند.

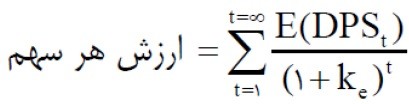

- DPSt: سود تقسیمی مورد انتظار هر سهم

- ke: هزینه سرمایه حقوق صاحبان سهام

منطق مدل فوق بر اساس قواعد ارزش فعلی میباشد. در واقع ارزش هر دارایی با ارزش فعلی جریانات نقدی آتی مورد انتظار آن برابر است که بر اساس نرخ متناسب با ریسک، آن جریانات نقدی تنزیل میشود.

مدل فوق 2 پارامتر ورودی دارد، یکی سودهای تقسیمی و دیگری نرخ تنزیل مناسبی که باید سودهای تقسیمی را با آن تنزیل نمود. برای برآورد سودهای تقسیمی باید از مفروضات مربوط به نرخ رشد سود در آینده و نسبت پرداخت (تقسیم سود) استفاده کرد.

- نرخ بازده مورد انتظار سهام را نیز میتوان بر اساس مدلهای مختلفی برآورد نمود که از جمله این مدلها میتوان به یا مدلهای چند عاملی (مثل مدل (APT) یا مدل قیمتگذاری آربیتراژ (CAPM) مدل قیمتگذاری دارایی سرمایهای سه عاملی فاما و فرنچ) اشاره کرد.

- مدل تنزیل سود تقسیمی به میزان زیادی در مقابل تغییرات نرخ بازده مورد انتظار سهام انعطافپذیر است چون هر ساله میتوان نرخ بازده مورد انتظار را تغییر داد و سودهای تقسیمی را با نرخ جدیدتری تنزیل نمود. به دلیل تغییرات زمانی و در طول زمانهای مختلف عوامل اثرگذار بر نرخ بازده مورد انتظار میتواند متغیر باشد پس خود نرخ نیز تغییر مینماید، پس یکی از نقاط قوت مدل تنزیل سود تقسیمی این است که این تغییر در نرخ بازده مورد انتظار را میتوان در مدل پیاده نمود و مدل به اندازه کافی در این زمینه انعطاف لازم را دارد.

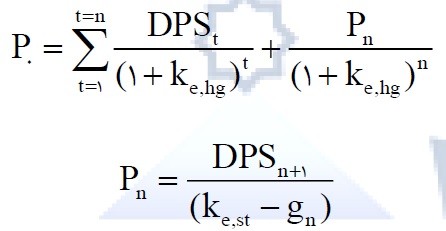

مدل تنزیل سود تقسیمی دو مرحله ای (DDM دو مرحله ای)

در مدل تنزیل سود تقسیمی 2 مرحلهای این امکان وجود دارد که رشد را برای 2 مرحله محاسبه نماییم. در مرحله اول نرخ رشد بی ثبات است و در مرحله دوم نرخ رشد بلندمدت دارای ثبات میشود. به طور معمول دوره اول نرخ رشد برای شرکت نسبت به دوران ثبات زیاد است و در دوره دوم نرخ رشد برای بلند مدت ثابت فرض میگردد.

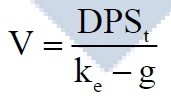

مدل گردون

مدل گردون برای ارزشگذاری شرکتهایی که به ثبات رسیدهاند و میتوان نرخ رشد سودهای آنها را ثابت فرض نمود مناسب می باشد.

- نرخ رشد ثابت:

هنگامی که نرخ رشد سودهای تقسیمی درصد خاصی مثلاً 5 درصد برآورد میشود باید در نظر داشت که بقیه عوامل اندازه گیری عملکرد شرکت مثل سود خالص نیز باید در طول دوره های مختلف نیز با همین نرخ 5 درصد رشد نماید. حال اگر اینگونه نباشد چه اتفاقی می افتد؟ اگر نرخ رشد سودهای تقسیمی از نرخ رشد سود خالص بیشتر باشد، اتفاقی که می افتد آن است که در بلندمدت مقدار سودهای تقسیمی که جزیی از سود خالص است از آن بیشتر میشود که این امر غیر ممکن است (البته باید توجه داشت که ممکن است در سال خاصی مقدار سود تقسیمی از سود خالص بیشتر شود و شرکت از سود انباشته نیز سود تقسیمی پرداخت کند، اما این امر در بلندمدت و برای دوره های طولانی غیرممکن است).

در مقابل اگر نرخ رشد سودهای تقسیمی کمتر از نرخ رشد سود خالص باشد، شرایطی پیش می آید که در بلندمدت نسبت پرداخت سود به عدد صفر میل میکند و در واقع مؤید این مطلب است که شرکت در آینده هیچ مبلغی از سود خالص خود را تقسیم نمی کند که این با مفروضات اصلی مدل تنزیل سود تقسیمی در ارزش گذاری سهام (برای بلند مدت) در تناقض است.

- مسئله دوم در نرخ رشد دوران ثبات آن است که این نرخ رشد را باید چه میزان در نظر بگیریم، آیا 10% خوب است یا %7 یا 5% و یا … پاسخ به این سؤال آن است که نرخ رشد مورد نظر باید کوچکتر یا مساوی با نرخ رشد اقتصادی است که شرکت در آن فعالیت می کند.

- با این وجود، هیچ دلیل و لزومی وجود ندارد که تمام تحلیلگران مالی در مورد نرخ رشد دوران ثبات به یک نرخ واحد دست یابند و آن به 2 علت زیر است:

- به دلیل آنکه یک عدم اطمینان برای برآورد تورم مورد انتظار و همچنین نرخ رشد اقتصادی وجود دارد، میتواند بین نرخهایی که تحلیلگران مختلف برای نرخ رشد در دوران ثبات به دست میآورند تفاوت وجود داشته باشد. (به عنوان مثال، تحلیلگرانی که انتظار تورم بالایی را در بلند مدت دارند ممکن است نرخ رشد اسمی اقتصاد را بالاتر پیشبینی نمایند).

- نرخ رشد شرکت از نرخ رشد اقتصادی نمیتواند بیشتر باشد اما میتواند کمتر از آن باشد. شرکتها رفته رفته و به مرور زمان ممکن است در اقتصاد کوچکتر شوند و جایگاه و رشدشان کمتر از گذشته باشد. (با ورود شرکتهای رقیب، پیشرفت تکنولوژی، گسترده شدن اندازه اقتصاد و …)

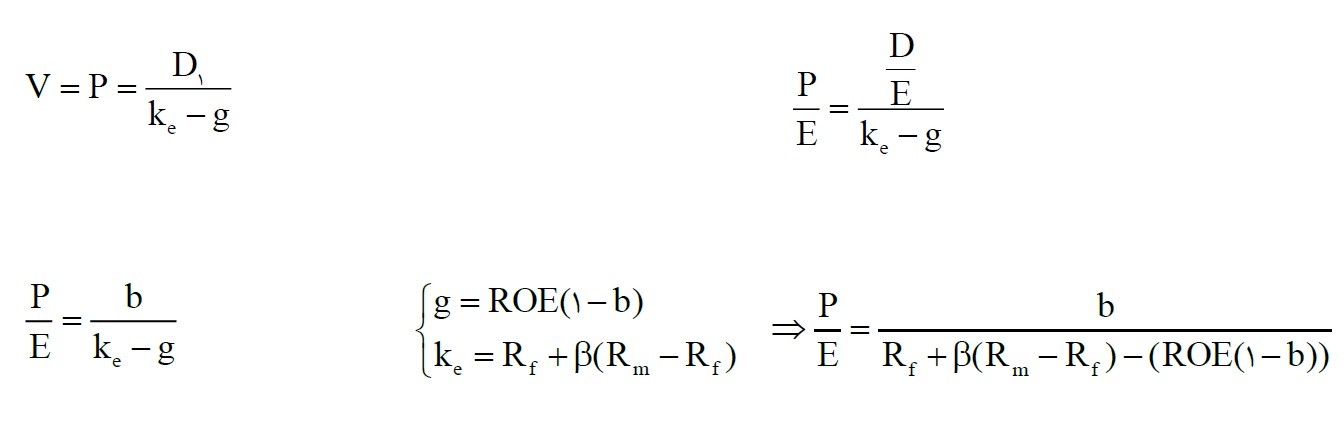

شیوه استخراج PE

مقایسه روش های DDM ، FCF و RI

مدل تنزیل سود تقسیمی (DDM)

در این مدل جریان نقد، سودهای تقسیمی هستند که از طرف سهامداران دریافت می شوند.

مزایا:

در نظر گرفتن سودهای تقسیمی به عنوان جریان نقد دریافتی سهامداران توجیه تئوریک دارد. هر زمانی که سرمایه گذاران سهام خود را قبل از انحلال شرکت به فروش رسانند. قبل از آن که تمامی سودهای نقدی پرداخت شده باشد، در واقع آنها از خریدار سهامشان ارزش فعلی سودهای نقدی مورد انتظار را دریافت میکنند.

سودهای نقدی نوسان کمتری نسبت به دیگر معیارها (جریان نقد آزاد و …) دارد.

معایب:

- مدل تنزیل سود نقدی برای شرکت هایی که سود نقدی نمیپردازند با مشکل مواجه میشود.

- در عمل عدم اطمینان نسبت به متغیرهای بنیادی پیشبینی کننده سود زیاد میباشد.

- مدل تنزیل سود نقدی دیدگاه سهامداران خرد (اقلیت) را در نظر میگیرد که کنترلی روی سیاست تقسیم سود شرکت ندارند.

سود تقسیمی در شرایط زیر می تواند معیار مناسبی برای جریان نقد و ارزش گذاری باشد:

- شرکت دارای تاریخچه ای از پرداخت سود تقسیمی باشد.

- سیاست تقسیم سود شرکت واضح بوده و با سودآوری شرکت مرتبط باشد.

- دیدگاه براساس سهامداران خرد شرکت باشد.

شرکت هایی که در دوران بلوغ چرخه عمر خود به سر میبرند، اغلب دارای دو شرط اول هستند.

جریان نقد آزاد (FCF)

جریان نقد آزاد شرکت (FCFF)، در واقع جریان نقد حاصل از عملیات شرکت است که مازاد بر مخارج سرمایه های مورد نیاز شرکت برای انجام عملیات جاری یا افزایش ظرفیت تولیدمی باشد.

جریان نقد آزاد ساحبان سهام (FCFF)، جریان نقد در دسترس سهامداران بعد از مخارج سرمایه ای مورد نیاز و هزینه های مربوط به تأمین مالی از بدهی می باشد.

مزایا:

- بدلیل آنکه فارغ از سیاست تقسیم سود و ساختار سرمایه شرکت است برای بسیاری از شرکت ها قابل استفاده می باشد.

- هم برای سهامدارن خرد و هم برای سهامداران کنترلی مناسب است.

معایب:

- شرکت هایی که به مخارج سرمایهای زیادی در یک دوره نیاز دارند، ممکن است جریان نقد آزاد برای چندین سال منفی شود، که این امر پیش بینی جریانات نقد را با پیچیدگی مواجه میکند.

مدل جریان نقد در شرایط زیر مناسب است:

- برای شرکت هایی که تاریخچه های از سود های تقسیمی ندارند یا سیاست تقسیم سود آنها واضح نیست.

- برای شرکت هایی که جریان نقد آزاد آنها با سودآوری ارتباط دارد.

- زمانی که دیدگاه ارزشگذاری بر اساس دیدگاه سهامداران کنترلی است.

درآمد پسماند (RI)

مقداری از سود یک دوره است که مازاد بر بازده مورد انتظار سهامداران میباشد. تئوری اساس این رویکرد آن است که بازده مورد انتظار در واقع هزینه فرصت عرضهکنندگان سرمایه میباشد و درآمد پسماند مقداری است که شرکت قادر است مازاد بر این بازدهی ایجاد نماید.

مدل درآمد پسماند در شرایط زیر مناسب است:

- شرکت دارای تاریخچه سود تقسیمی نباشد.

- شرکت دارای جریان نقد آزاد منفی برای دوره آتی

- شرکتهای با گزارشات مالی شفاف و کیفیت سود بالا

محاسبه نرخ رشد سود به روش ضمنی

مدل گردون شامل 4 متغیر است که در صورتی که 2 تای آنها مشخص باشند، متغیر چهارم را میتوان محاسبه نمود.

حال در صورتی که سود نقدی، بازده مورد انتظار و قیمت جاری سهم (با فرش اینکه برابر با ارزش ذاتی میباشد) مشخص باشد، نرخ رشد سود تقسیمی را میتوان محاسبه کرد.

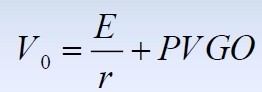

محاسبه و تفسیر ارزش فعلی فرصت های رشد

شرکتهایی که فرصتهای زیادی برای کسب بازده بیشتر از نرخ بازده مورد انتظار دارند میتوانند از انباشته کردن سود خود و سرمایهگذاری در فرصتهای دارای رشد، بیشتر از پرداخت سود تقسیمی منفعت کسب نمایند.

سطح سود بدون رشد =E

نرخ بازده روی ح ص س =R

در واقع ارزش ح ص س شرکت 2 مولفه دارد:

- ارزش فعلی جریانات نقد مادام العمر E/R

- ارزش فعلی فرصتهای سرمایه گذاری آتی (PVGO)

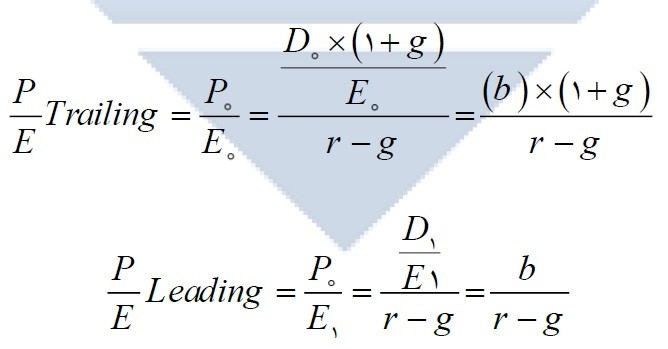

محاسبه ضریبهای PE پیشرو و دنباله رو

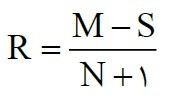

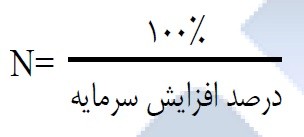

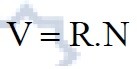

ارزش حق تقدم

که در آن:

ارزش هر حق تقدم ناشی از هر سهم =R

ارزش بازار هر سهم عادی قبل از افزایش سرمایه =M

مبلغ پذیرهنویسی سهم جدید =S

تعداد سهامی که یک فرد باید داشته باشد تا بتواند یک سهم جدید بخرد (تعداد گواهی حق تقدم) =N

و ارزش هر گواهی حق تقدم برابر است با:

ارزش سهام ممتاز

ریسک سهام ممتاز:

- ریسک عدم سودآوری شرکت

- ریسک تغییر بازده مورد انتظار

ارزش دفتری: ارزش دفتری سهام ممتاز، مبلغی از حقوق صاحبان سهام در دفاتر شرکت است که به هر سهم از سهام ممتاز پرداخته میشود. اگر سهام ممتاز از نوع انباشت سود و سود سهام معوق باشد، حقوق سهامداران ممتاز به علاوه سود سهام معوق به تعداد سهام ممتاز منتشر شده تقسیم می شود و ارزش دفتری هر سهم ممتاز بدست میآید.

در واقع ارزش دفتری سهام ممتاز برابراست با ارزش اسمی سهام ممتاز )همراه با صرف سهام ممتاز( به علاوه سود سهام معوق.

ارزش تصفیه: مبلغی است که شرکت میپذیرد در صورت تصفیهی شرکت بابت هر سهم ممتاز بپردازد و این مبلغ در هنگام فروش سهام ممتاز تعیین شده است، ذکر این نکته ضروری است که در زمان تصفیه شرکت برای تعیین مبلغ قابل پرداخت به سهامداران ممتاز، باید سود سهام معوق به ارزش تصفیه اضافه شود.

ارزش ذاتی: ارزش ذاتی سهام ممتاز نیز مانند تمام اوراق بهادار دیگر برابر است با ارزش فعلی جریانات نقد آتی آن؛ که جریانات نقد حاصل از سهام ممتاز سودی است که به سهام ممتاز تعلق میگیرد.

قیمت سهم بعد از افزایش سرمایه

بطورکلی قیمت هر سهم پس از افزایش سرمایه بر اساس نوع افزایش سرمایه به 3 دسته تقسیم گردیده و با 3 فرمول بدست می آید:

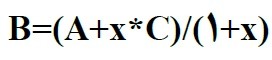

حالت اول: افزایش سرمایه از محل سود انباشته (سود سهمی یا سهام جایزه)

اگر:

x : درصد افزایش سرمایه

A : قیمت سهم قبل از مجمع

B : قیمت سهم بعد از مجمع

در حالتیکه آن افزایش سرمایه از محل سود انباشته باشد، آنگاه:

حالت دوم: افزایش سرمایه از محل آورده نقدی سهامداران

اگر:

x : درصد افزایش سرمایه

A : قیمت سهم قبل از مجمع

B : قیمت سهم بعد از مجمع

C : قیمت پذیرهنویسی هر سهم جدید (در ایران قیمت اسمی سهام پذیرفته شده در بورس 1000 ریال میباشد).

در حالتیکه آن افزایش سرمایه از محل آورده باشد، آنگاه:

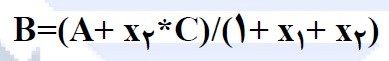

حالت سوم: افزایش سرمایه ترکیبی (از محل انباشته و آورده)

اگر:

x1 : درصد افزایش سرمایه از محل سود انباشته

x2 : درصد افزایش سرمایه از محل آورده

A : قیمت سهم قبل از مجمع

B : قیمت سهم بعد از مجمع

C : قیمت پذیرهنویسی هر سهم جدید (در ایران قیمت اسمی سهام پذیرفته شده در بورس 1000 ریال میباشد). در حالتیکه افزایش سرمایه از محل سود انباشته باشد، آنگاه: