اندیکاتورها ابزارهایی هستند که بسته به استراتژی هر معامله گری می توانند در نحوه ترید تاثیر گذار باشند. برخی از معامله گران فارکس و باینری آپشن در روش خود از هیچ اندیکاتوری بهره نمی برند. اما اکثر تریدرها حتی آنهایی که از روش پرایس اکشن استفاده می کنند حداقل یک اندیکاتور در استراتژی خود دارند. در این مطلب با دو اندیکاتور ADX و DMI آشنا می شویم. این دو اندیکاتور در تشخیص جهت و قدرت روند بسیار کمک کننده می باشد. با استفاده از ADX و RSI و EMA یک روش ترید را فرا می گیریم.

استراتژی ترید بر پایه ADX

عدد 25 در اندیکاتور ADX بسیار مهم است. بسته به استراتژی ترید سیگنال ورود به تریدر داده می شود. اگر استراتژی سیگنال ورود داد و تریدر بخواهد اندیکاتور ADX را نیز در کنار روش خود داشته باشد بایستی عدد آن را چک کند. اگر مقدار آن زیر 25 است نباید وارد معامله شد. اما اگر عدد ADX عدد 25 و بالای آن است ورود در صورت تایید دیگر عوامل استراتژی بلا مانع است. به تجربه ثابت شده است در بازار جهت دار که یک روند حاکم است عدد ADX بالای 25 قرار دارد. هنگامیکه بازار رنج می شود ADX به زیر 25 می رود. توجه شود که اندیکاتور ADX به تنهایی برای ترید کافی نیست. زیرا که با ADX می توان مناطق رنج و روند دار را از یکدیگر تشخیص داد و نقطه ورود تعیین نمی شود.

ورژن دیگر اندیکاتور ADX

ورژن دیگری از اندیکاتور ADX نیز موجود می باشد که DMI نام دارد. اندیکاتور DMI در تریدینگ ویو قابل استفاده می باشد. DMI شامل دو خط دیگر نیز می شود که جهت مثبت و منفی را نشان می دهد. برخلاف اندیکتور ADX که سیگنال ورود به معامله را به تریدر نمی دهد اندیکاتور DMI سیگنال ورود و قدرت روند را نمایش می دهد.

در صورتیکه خط آبی بالای خط نارنجی باشد مارکت در روند صعودی قرار دارد. اگر خط آبی زیر خط نارنجی باشد روند حاکم بر بازار از نوع نزولی می باشد.

برخی از تریدرها برای گرفتن سیگنال ورود از این اندیکاتور به کراس دو خط آن توجه می کنند. بدین صورت که اگر خط آبی خط نارنجی را به سمت پایین قطع کند سیگنال فروش می باشد. سیگنال خرید هم عبور خط آبی از خط نارنجی به سمت بالا است. توجه شود که اندیکاتور DMI تعداد زیادی سیگنال اشتباه صادر می کند. بنابراین بایستی اندیکاتور دیگری یا الگوی مشخصی در نمودار با آن ترکیب شود که سیگنال های اشتباه آن مشخص شود و در نتیجه درصد موفقیت معامله افزایش یابد.

با توجه به آنچه بیان شد در مورد ناکافی بودن اندیکاتور ADX برای ترید و گرفتن سیگنال RSI و EMA را نیز به استراتژی اضافه می کنیم. توصیه می شود پس از مطالعه این روش و فراگیری کامل اصول بسیار زیاد تمرین شود و با نمودار و این اندیکاتورها بازی شود. تمرین زیاد باعث می شود خطاها ظاهر شود تا از ضرر جلوگیری و سود حاصل گردد.

RSI اندیکاتوری شگفت انگیز

RSI یک اندیکاتور عالی در یافتن واگرایی و نواحی اشباع خرید و اشباع فروش است. به طور منطقی و به طور معمول در زمانی که RSI وارد ناحیه اشباع فروش می شود معامله جدید بایستی از نوع خرید باشد و تریدر به دنبال موقعیتی برای خرید است. همینطور در ناحیه اشباع خرید تریدر به دنبال موقعیت باز کردن معامله فروش است. اما برخی برعکس آنچه که معمول است را در معاملات خود انجام می دهند. از آنجایی که هدف سودآوری و موفقیت ترید است نمی توان به چنین روشی خرده گرفت زیرا ممکن است هر تریدری بسته به تمرین و تجربه خود به روشی دست یابد که برای خود او سود ده است.

RSI در بازار روند دار

از آنجایی که هر اتفاقی یک دلیل علمی در پشت خود دارد سوال اینست که چرا باید برای عده ای فروش جدید خود را در ناحیه اشباع فروش باز کنند؟ چرا باید برخی از تریدرها در ناحیه اشباع خرید معامله خرید باز کنند؟ شاید بهتر باشد که این شیوه را با RSI و ADX امتحان کنیم تا مطمئن شویم که برخی مواقع که ظاهرا روند رو به پایان است هنوز ادامه دار است و ادامه آن سود ده می باشد. یکی دیگر از دلایل اینست که در بازار روند دار و جهت دار حتی ورود RSI به نواحی اشباع نمی تواند باز گشت روند را نتیجه دهد. اما در بازار رنج با توجه به نوسان زیاد هر بار که RSI وارد ناحیه اشباع می شود بازگشت قیمت به احتمال زیاد رقم می خورد.

در اندیکاتور RSI رفتن آن به بالاتر از سطح 70 ناحیه اشباع خرید را نشان می دهد. وقتی که به پایین تر از سطح 30 می رود نشان دهنده ناحیه اشباع فروش است. این دو عدد را برای RSI به خاطر بسپارید.

در این استراتژی بر خلاف قانون RSI در زیر سطح 30 به دنبال موقعیت فروش و در بالای 70 به دنبال موقعیت خرید هستیم.

حضور به موقع اندیکاتور بعدی EMA 200

واضح است که تنها عامل برای باز کردن معامله جدید نواحی بالای 70 و پایین 30 مطابق با آنچه بیان شد نیست. برای جلوگیری از بسیاری از سیگنال های اشتباه موینگ اوریج اکسپوننشال با دوره 200 نقش آفرینی می کند.

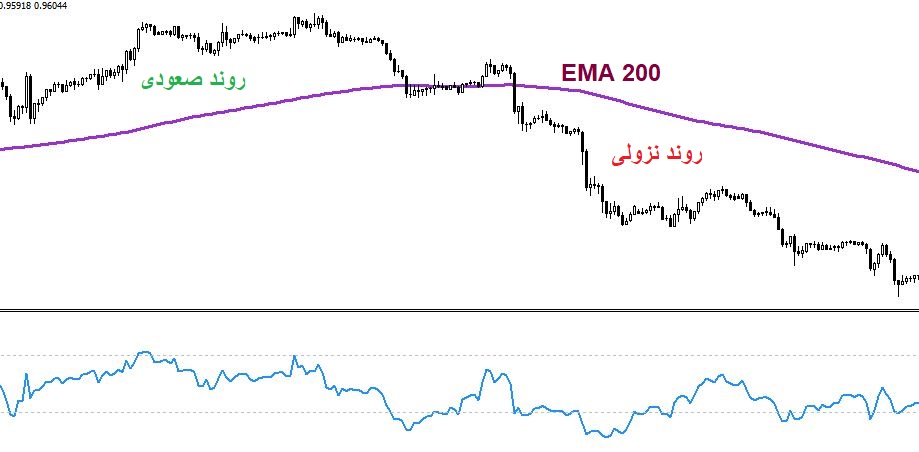

چگونگی استفاده از EMA 200 به این صورت است که وقتی قیمت بالای آن است روند صعودی و وقتی قیمت زیر EMA 200 است روند نزولی حاکم بر بازار است. از اینرو برای تشخیص روند اصلی بازار به EMA200 و موقیت قیمت نسبت به آن دقت می کنیم.

حضور اندیکاتور سوم ADX

با اندیکاتور RSI در مناطق رنج می توان بازگشت قیمت را به خوبی تشخیص داد. همچنین در بازار روند دار با نمایش واگرایی و ضعف موجود در روند و همچنین انتهای اصلاح و پولبک تریدر را خیلی خوب راهنمایی می کند. با توجه به اینکه در این استراتژی استفاده از RSI بر خلاف شیوه معمول است بایستی مناطق رنج بازار تشخیص داده شود. زیرا در مناطق رنج سیگنال های خطا بسیار زیاد هستند. در ناحیه رنج با ورود خط RSI به بالای 70 و اشباع خرید بازگشت قیمت و ریزش آن بسیار محتمل است. از آنجایی که ما در این روش در ناحیه اشباع خرید قصد خرید داریم پس نباید این شیوه را در ناحیه رنج اجرا کنیم.

به همین منظور از اندیکاتور ADX برای شناسایی بازار روند دار استفاده می کنیم. همانطور که پیش از این بیان شد ADX بالای 25 نشان دهنده بازار روند دار است.

جمع بندی

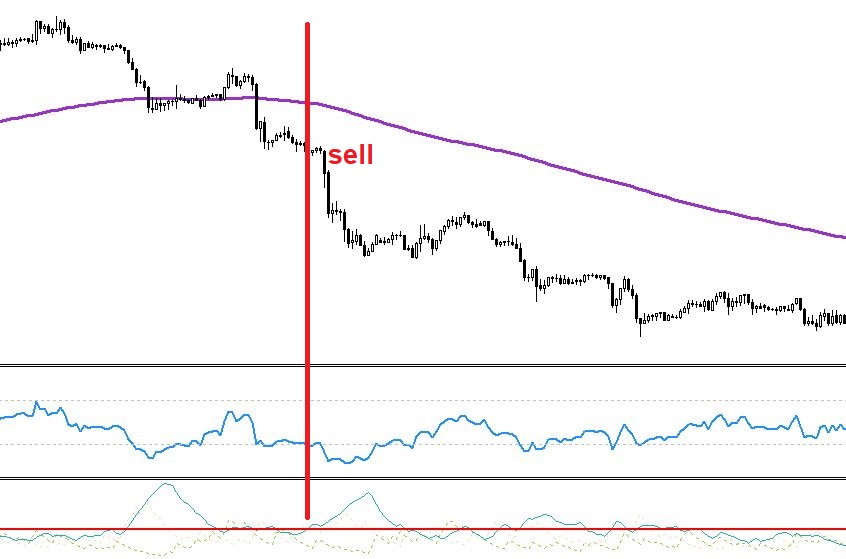

در تصویر زیر یک مثال از قوانین استراتژی آورده شده است. با در کنار هم شدن همه عوامل یک موقعیت مناسب جهت معامله فرش فراهم شده است.

در تصویر بالا پس از خط قائم قرمز رنگ موقعیت باز کردن معامله فروش فراهم گردیده است.

نرخ به زیر EMA 200 رفته است و باید به موقعیت های فروش توجه نمود.

اندیکاتور ADX به بالای 25 رفته است و نشان از بازار جهت دار می دهد.

RSI به عدد 30 نزدیک شده است. طبق آنچه بیان شد در این استراتژی فارکس بر خلاف رویه معمول با برقراری دو شرط فوق معامله سل باز می کنیم.

البته بهتر به جای باز کردن مستقیم معامله یک سل استاپ در زیر کف قبلی قرار داده شود.

امیدوارم آموزش فارکس در باینری آپشن کلاب لذت ببرید. یاحق

حامد