بازار رنج (Range-bound market، Range market) به وضعیتی در بازار اطلاق می گردد که قیمت در یک بازه زمانی تقریبا طولانی مدت در محدوده ای خاص در حال حرکت باشد. اغلب این دوره ها چندان مورد علاقه معامله گران نیست، بنابراین سعی می کنند تا تدوام چنین وضعیتی اقدام به معامله نکنند. دلیل این امر هم به این موضوع بر می گردد که معامله گران استراتژی های معاملاتی خود را برای دنبال کردن روند قیمتی اتخاذ می کنند، چنانچه روندی در جریان نباشد، معامله ای نیز انجام نخواهد گرفت. در این مقاله روند رنج یا به عبارتی روند خنثی را بررسی می کنیم، نحوه تشخیص ورود بازار به این نوع روند و نشانه های خروج آن از را توضیح میدهیم.

معامله گران مبتدی در بازار رنج می توانند متحمل بزرگترین آسیب ها شوند. آنها که احتمالا اولین سود خود را در دوره های صعودی به دست آورده اند. ممکن است در دوره شروع به نوسان بازار، به دلیل تجربه کمی که دارند وارد موقعیت های معاملاتی شده و بدین ترتیب استراتژی های آنها در این شرایط اثر بخشی نداشته و سودشان از دست برورد.

با این حال، کسب سود در بازار رنج با وجودی که دشوار است اما غیر ممکن نیست. برخی از معامله گران دقیقا با تنظیم سیستم های معاملاتی خود در این موقعیت به سود بالایی دست پیدا می کنند. در ادامه بیشتر به این موضوع خواهیم پرداخت.

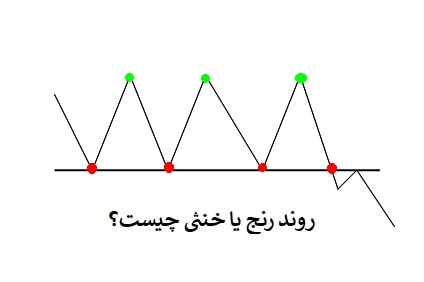

بازار رنج یا روند خنثی چیست؟

همانطور که اشاره شد، دوره ای که طی آن قیمت در یک محدوده ای خاص در حال نوسان است، بازار رنج نامیده می شود. در این دوره ممکن است تشکیل تمامی سقف ها و کف ها در مقادیر قیمتی یکسانی روی ندهد. ویژگی اصلی در بازارهای رنج، تحرکات قیمتی رو به جلو بدون وجود روندی مشخص است.

وجود مرزهای بالایی و پایینی ویژگی بعدی این بازارهاست که به عنوان نقاط مقاومت و حمایت نیز در نظر گرفته می شوند. با توجه به این مرزها و مشخص کردن آنها می توان تا حدودی پیش بینی کرد که قیمت ممکن است در کدام نقطه جهت خود را تغییر بدهد. با اتصال دو نقطه روی نمودار و ترسیم یک خط میان آنها می توان یک نقطه حمایت یا مقاومت پیدا کرد.

تشخیص اتمام روند

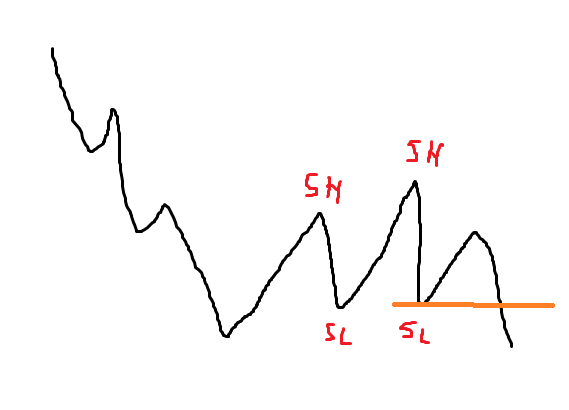

فرض کنید که یک روند با قله (SH) و قعر (SL) مشخص ، داشته باشیم. اگر در این محدوده چهار قله و قعر (دو قله و دو قعر) تشکیل شود، بدین معناست که روند قبلی به روند خنثی تغییر حالت داده است.

نحوه تشخیص اتمام روند خنثی نیز به این صورت است که ابتدا به روند قبل از روند خنثی نگاه می کنیم. اگر صعودی بود بایستی یکی از SH های روند خنثی شکسته شود. اگر آن روند نزولی بود باید یکی از SL ها شکسته شود.

نحوه تشخیص اتمام روند خنثی

هنگامیکه در پرایس اکشن در تایم فریم بالا محدوده های حمایتی مقاومتی تعیین میگردد، در تایم فریم معاملاتی انتظار می رود (تاکید می شود که فقط انتظار میرود) قیمت تا این محدوده ها حرکت کند. مگر اینکه نشانه هایی از عدم توان حرکت قیمت دیده شود. البته اگر نشانه های عدم توان در حرکت قیمت دیده شد باز هم انتظار می رود که یک اصلاح بوجود آید و دوباره قیمت حرکت اصلی خود را از سر بگیرد و به محدوده حمایتی مقاومتی خود حرکت کند. ( مطمئن باشید در آینده مثال های زیادی را بررسی می کنیم!!!)

وقتی که قیمت از محدوده حمایتی مقاومتی عبور کرد حتما و الزاما این طور نیست که بعد پولبک بزند و دوباره ادامه مسیر بدهد! ممکن است دوباره بازگردد.

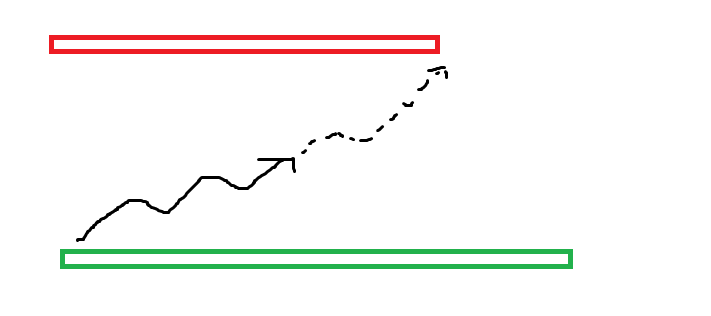

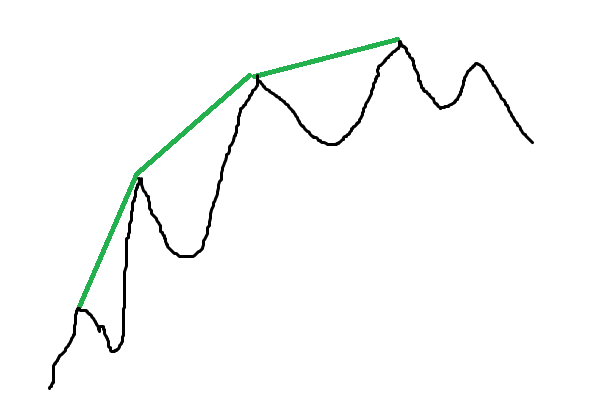

یک تریدر پرایس اکشن بایستی بتواند قدرت و توان و همچنین ضعف و عدم توان حرکت قیمت در یک جهت را تشخیص دهد. اگر در یک روند صعودی قله ها را با خطوطی به هم وصل کنید، مقایسه شیب این خطوط به شما قدرت و یا ضعف را نشان خواهد داد که اصطلاحا به آن شتاب میگویند.

در تصویر فوق مقایسه شیب خطوط سبز رنگ نشان دهنده کاهش قدرت خریداران است.

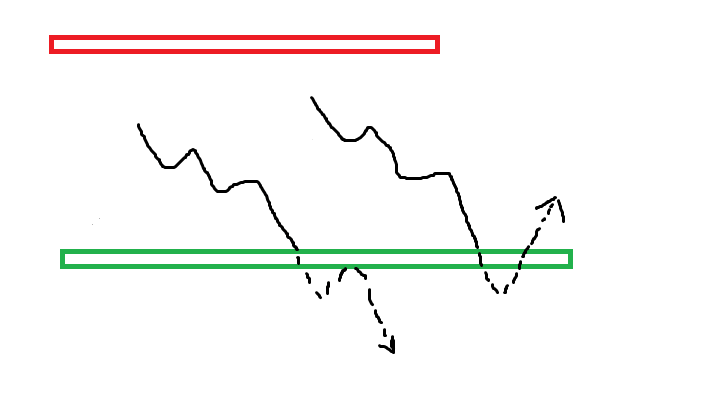

همین تعریف برای تشخیص قدرت و ضعف روند نزولی هم برقرار است با این تفاوت که به جای قله بایستی کف یا قعرها را به وهم وصل کرد و شیب خطوط را مقایسه نمود.

برخی مواقع که نمودار حالت روند رنج یا روند خنثی دارد و نمی توان با شیب خطوط (شتاب) قدرت و ضعف را تشخیص داد، می توان به یک تایم فریم پایین تر مراجعه نمود و در آنجا از شتاب استفاده کرد. همچنین وقتی نزدیک به یک محدوده حمایتی/مقاومتی هستیم برای تشخیص توان و یا عدم توان قیمت در شکستن محدوده حمایتی مقاومتی میتوان به یک تایم فریم پایین تر رفت و شتاب را بررسی نمود.

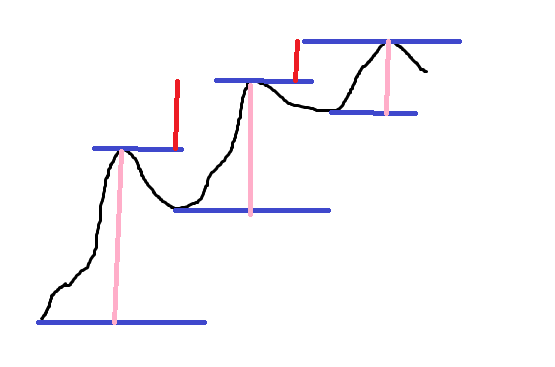

برای تعیین قدرت و ضعف بازار راههای دیگری نیز وجود دارد. در یک روند صعودی فاصله بین دو سقف متوالی و در یک روند نزولی فاصله بین دو کف نزولی را پروجکشن می گویند.

پروجکشن در تصویر فوق با رنگ قرمز نشان داده شده است. همانطور که واضح است، طول پروجکشن دوم از پروجکشن اولی کمتر است که نشان دهنده کاهش قدرت خریداران و افزایش قدرت فروشندگان است.

خطوط قائم صورتی رنگ ( فاصله کف تا سقف) در شکل بالا اکستنشن (extension) نامیده میشود که مقایسه طول آنها هم نشان دهنده کاهش قدرت خریداران است.

کسب سود در بازار رنج با استفاده از نقاط حمایت و مقاومت

در بیش از 50 درصد استراتژی های معاملاتی سطوح حمایت و مقاومت اغلب به عنوان پایه و اساس استراتژی عمل می کنند. با وجودی که دو مفهوم حمایت و مقاومت بسیار ابتدایی بوده و حتی برای یک معامله گر مبتدی نیز قابل فهم هستند، اما همچنان ابزاری موثر در تعیین نقاط خروج و ورود به بازار به شمار می روند. به این دلیل که سطوح حمایت و مقاومت فقط پس از چرخش و نوسان بزرگ قیمت تشکیل می شوند، بنابراین معامله گران اغلب از آن به عنوان ساده ترین راه برای کسب سود در بازار رنج استفاده می کنند.

معامله گران با استفاده از این سطوح می توانند به سادگی در روند رنج کسب سود کنند. فقط بایستی زمانی که قیمت به سطح حمایت رسید اقدام به خرید کنند و با رسیدن آن به سطح مقاومت، وارد موقعیت فروش شوند. با این حال، یک مشکل عمده در اتخاذ چنین استراتژی وجود دارد و آن اینکه در هنگام عبور قیمت از یکی از مرزهای بازار، احتمال از دست دادن سرمایه بسیار بالاست.

این احتمال در مواقعی که حد ضرر به درستی تنظیم نشده است، می تواند معامله گر را متحمل ضررهای سنگینی کند. بنابراین چنانچه شما به عنوان یک معامله گر از این استراتژی استفاده می کنید بهتر است بازاری را انتخاب کنید که دارای بیش از دو برخورد در هر سطح حمایت و مقاومت باشد.

معامله در بازار خنثی بعد از خروج از محدوده

در وضعیت خروج از محدوده در بازار رنج، معامله در حالت عکس استفاده از سطوح حمایت و مقاومت انجام می گیرد. در چنین وضعیتی بجای فروش روی نقطه مقاومت و خرید روی نقطه حمایت، معامله گر بایستی عمل مخالف را انجام داده و بعد از شکست سطح حمایت یا مقاومت اقدام به معامله کند.

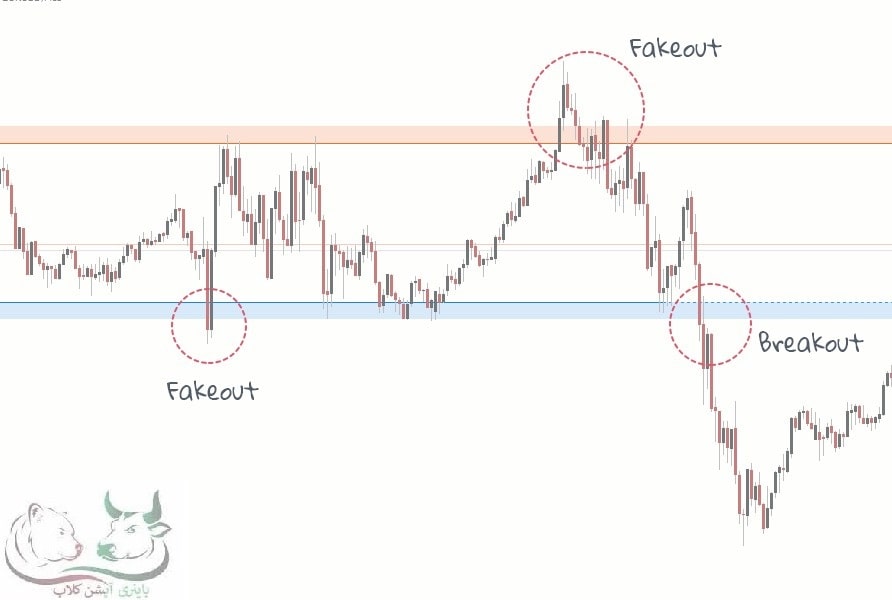

بعد از عبور قیمت از سطح حمایت، بایستی موقعیت فروش ایجاد کرده یا دارایی خود را به فروش برسانید و بعد از عبور قیمت از نقطه مقاومت، وارد موقعیت خرید شوید. این استراتژی نیز یک نقص عمده دارد و آن اینکه احتمال وجود شکست جعلی در آن مطرح است. چنانچه در تنظیم حد ضرر خود به درستی عمل نکرده باشید، در زمان بازگشت قیمت به محدوده ممکن است متحمل ضرر سنگینی شوید.

شکست جعلی محدوده قیمت در بازار رنج

در صورتی که استراتژی شما مبتنی بر شکست جعلی یا فیک باشد، بایستی بر خلاف دیگر معامله گران عمل کنید. بنابراین باید وقتی که قیمت از نقطه مقاومت عبور کرد، اقدام به فروش کنید. در این مورد نیز باید به یک نکته دقت داشته باشید و آن هم اینکه الگوی شمعی ژاپنی را مد نظر قرار دهید. الگوی شمعی می تواند در مورد ماهیت شکست و جعلی یا واقعی بودن آن به شما کمک کند. معمولا زمانی که شکست جعلی است، کندل (شمع) سایه ای بلند خواهد داشت.

پس از بسته شدن کندل می توان شکست واقعی را از جعلی تشخیص داد. باز شدن کندل بعدی در محدوده بازار خنثی، جعلی بودن شکست محدوده را تایید می کند. اگر کندل در نقطه مقاومت شکل بگیرد، معامله گران موقعیت فروش باز کرده و منتظر رسیدن روند بازار به نقطه حمایت می شوند تا بتوانند اقدام به خرید کنند.

روند خنثی در قالب الگوهای معاملاتی سنتی مانند مثلث

بازار رنج یا خنثی می تواند در قالب الگوی مثلث نیز شکل بگیرد. الگوهای معاملاتی برای معامله گران مبتدی شاید ساده ترین چیزی نباشد که بایستی در نمودار آن را مد نظر داشته باشند، اما در برخی از مواقع می تواند بسیار کمک کننده باشد. اگر در بازار روند دار متوجه تشکیل نوعی مثلث شدید، با استفاده از آن می توانید به راحتی تشخیص بدهید که این روند چه زمان پایان خواهد یافت و کجا می توانید به موقعیت ورود کرده یا از آن خارج شوید.

مثلث های متقارن، صعودی یا نزولی چون دارای ویژگی مشترکی هستند، معمولا مشابه هم عمل می کنند. وجه مشترک آنها نوسان نزولی در دل یک مثلث است. نوسانات نزولی به کاهش تدریجی دامنه ای اشاره دارد که قیمت در آن در حال حرکت است و این حرکت قیمت همواره به سوی باریک تر شدن پیش می رود. اگر موفق به پیدا کردن خطوط بالا و پایین در الگوی مثلث شوید، آن را تشخیص خواهید داد.

اما در صورتی که خط بالایی و پایینی مثلث دارای شیبی یکسان اما در جهت مخالف باشند، یعنی شما در مقابل خود یک مثلث متقارن دارید که حرکات آتی قیمت در آن نشان داده نمی شود. در این میان اگر خط پایینی مستقیم باشد و خط بالایی مثلث شیب دار، الگوی پیش روی شما الگوی مثلث نزولی است که ممکن است بیانگر یک حرکت نزولی کوتاه مدت باشد. الگوی مثلث صعودی در مقابل این وضعیت قرار می گیرد که طی آن روند صعودی کوتاه مدت ظاهر خواهد شد که پایان بازار رنج و آغاز یک روند صعودی بلند مدت را در پی خواهد داشت.

در مورد الگوی مثلاثی بیشتر بخوانید: آموزش استفاده از الگوهای مثلث در فارکس و باینری آپشن

حجم ابزاری برای تعیین انتهای بالقوه روند رنج

حجم به عنوان ابزاری ساده می تواند در عملکرد یک معامله گر با تجربه موثر واقع شود. حتی در صورتی که حجم صرفا نشان دهنده تعداد معاملات انجام شده در بازار باشد، می توان آن را به راحتی در تعیین اینکه معامله گران از شکست محدوده حمایت می کنند یا نه استفاده کرد.

حجم ها در بازارهای مختلف اعم از روند دار یا خنثی، می توانند بیانگر نمایه ها و الگوهای مختلفی باشند که این الگوها می توانند در تعیین تغییر روند یا تداوم آن بسیار کمک کننده باشند. با این حال، نمی توان از حجم به عنوان بهترین شاخص در جهت پیش بینی وضعیت بازار یا تعیین محدوده بازار رنج استفاده کرد. حتی در صورتی که بتوانید از آن به عنوان ابزار تایید استفاده کنید باز هم اتکای صرف به آن ممکن است شما را متضرر کند.

بیشتر بخوانید: استراتژی معامله با اندیکاتور حجم Volume

جمع بندی

کسب سود در بازار رنج یا خنثی حتی برای معامله گران با تجربه هم کار دشواری است. اغلب این معامله گران برای اجتناب از بازارهای رنج، در داخل سیستم های معاملاتی خود از اندیکاتورهای اضافی استفاده می کنند تا از به خطر افتادن سرمایه خود در چنین بازارهایی جلوگیری کنند. با این حال، برای معامله در این بازار راه هایی وجود دارد که شاید هیچ کدام ارزش معامله و ریسک در این بازارهای بی ثبات را که هر لحظه امکان دارد تغییر جهت بدهد، ندارند.

اما اگر شما واقعا قصد دارید در این بازار به معامله بپردازید، استفاده از سطوح حمایت و مقاومت شاید بهترین گزینه است. شما در این روش صرفا با تشخیص نواحی حمایت و مقاومت می توانید به سود برسید بدون اینکه نیازی به استفاده از چندین شاخص و اندیکاتور داشته باشید.

در این میان بهتر است همواره یک اصل مهم را به خاطر داشته باشید و آن اجتناب از استراتژی های معاملاتی است که در بازارهای صعودی/نزولی معمولا مورد استفاده قرار می گیرند. استراتژی هایی که هدف شان دنبال کردن روند است به طور معمول در یک بازار رنج عملکرد خوبی ندارند. از این رو، معامله گران بایستی صرفا روی جفت هایی که شروع به نوسان کرده اند، معامله خود را متوقف کنند و یک جفت ارز با روند افقی را دنبال نمایند.

لیست جلسات این دوره:

- جلسه اول: مختصری در مورد روندها

- جلسه دوم: مفهوم عرضه و تقاضا

- جلسه سوم: الگوهای پین بار و انگلفینگ

- جلسه چهارم: روش ورود به معامله با الگوهای پین بار و انگلفینگ

- جلسه پنجم: تعریف سوئینگ SH و SL

- جلسه ششم: رسم حمایت و مقاومت – تایم فریم

- جلسه ششم: نحوه تشخیص روند خنثی (روند رنج)

- جلسه هفتم: تقسیم بندی کندل های صعودی ، نزولی و خنثی

- جلسه هشتم: 5 مرحله اصلی تحلیل پرایس اکشن و ستاپ های معاملاتی

- جلسه نهم: مفهوم قیمت عمده فروشی و خرده فروشی

- جلسه دهم: انواع تریگر ها در تایم فریم پایین تر (تایم فریم ورود)

منابع برای مطالعه بیشتر:

5 دیدگاه

عاطفه

سلام ببخشید از کجا باید تشخیص دهیم که یک پولبک در وسط روند پایان پذیرفته و آنجا وارد معامله شویم

حامد

معمولا کندلها نشون میدن، اگه کندل های برگشتی بخصوص روی یه سطح حمایت/مقاومتی داشته باشیم که دیگه عالیه.

رضا

سلام و عرض ادب بهترین دوره آموزشی چه کسی رو معرفی میکنید؟ هر چی داشتیم باختیم…

علیرضا

سلام فیلم های کامل آقای گلشاهیان جایی هست بتونم ببینم؟

حامد

سلام. اینجا دانلود کنید:

آموزش فارکس