الگوهای هارمونیک در زمره پیچیده ترین ابزارهای معاملاتی قرار می گیرند. ترسیم آنها روی نمودار مستلزم استفاده از دانش زیادی است. این الگوها در واقع نوعی از الگوهای نموداری مانند الگوی سر و شانه و یا دو قله هستند که براساس ابزارهای فیبوناچی محاسبه می شوند و دارای ساختاری هندسی هستند. این الگو برای نمایش و پیشبینی یک روند معکوس قیمت مورد استفاده قرار می گیرد و به این دلیل که روی سطوح فیبوناچی بخصوصی ساخته می شود، از دقت بسیار بالایی برخوردار است. در این درس به بررسی جامعی از انواع الگوهای هارمونیک می پردازیم ، در مقاله های زیر مجموعه این مطلب توضیح کاملی برای هر کدام آورده شده است.

معامله گری با انواع الگوهای هارمونیک

در معامله گری به سبک الگوی هارمونیک، مجموعه متنوعی از ابزارهای فیبوناچی به منظور تعریف الگوها مورد استفاده قرار می گیرد. اما کارکرد این الگو صرفا تعریف و تشخیص الگوهای قیمتی را در بر نمی گیرد. با اینکه تشخیص فرصت ورود به معامله قدم اول در انجام معاملات است، با این حال، نباید از اهمیتی که سایر جوانب اجرای معامله و مدیریت موقعیت معاملاتی، غافل ماند. موارد زیر برای داشتن یک معامله موفق و در جهت کاهش ریسک بایستی مورد توجه قرار گیرند:

- تشخیص معامله: قطعا دستیابی به فرصت های معاملاتی محتمل صرف نظر از نوع سیستم معاملاتی مورد استفاده اولین قدم برای ورود به معاملات است. در تکنیک های معاملاتی هارمونیک از الگوهای قیمتی تکرار شده در گذشته که به اثبات رسیده اند و محدوده های اشباع در خرید و فروش را نشان می دهند، استفاده می شود. در این میان، اینکه بتوان به درک بهتری از تفاوت موجود میان الگوهای مختلف هارمونیک در جهت ارتقای فرصت های معاملاتی خاص دست یافت، از اهمیت بسزایی برخوردار است.

- اجرایی کردن معامله: پس از اینکه فرصت معاملاتی محتمل تعیین شد، نوبت به تعیین معامله اصلی می رسد. مشخص موارد زیادی باید ارزیابی شوند؛ از جمله این موارد می توان به تعیین صحت الگو و اتخاذ تصمیم نهایی برای اجرای معامله اشاره کرد.

- مدیریت معامله: پس از نهایی شدن تصمیم به اجرای معامله، بایستی به بررسی موارد دیگری در طول فرایند معامله بپردازیم. بایستی موقعیت معاملاتی را مطابق با قواعد خاصی که لازمه بهینه سازی سود و ریسک معامله هستند، مدیریت کرد.

این سه مرحله مهم به نوعی فرایند کلی معامله گری به سبک الگوهای هامونیک را شامل می شوند. در هر سیستم معاملاتی، معامله گر بایستی فرصت های محتمل معاملاتی، اجرای معامله و مدیریت معامله را تا بسته شدن معامله مورد توجه قرار بدهد.

سیستم معاملاتی به سبک هارمونیک

در معامله گری به سبک الگوهای هارمونیک، از بهترین استراتژی های فیبوناچی و تکنیک های تشخیصی الگو برای دستیابی به فرصت های معاملاتی، اجرا و مدیریت آنها استفاده می شود. در نتیجه بکارگیری این تکنیک های بسیار دقیق، یک سیستم معاملاتی ایجاد می شود که مستلزم اعمال شرایط خاصی برای اجرای هر دستور معاملاتی خواهد بود. انجام محاسبات خاص و انتساب نقاط قیمتی میزان دقت بسیار بالایی به این الگو می بخشد.

استفاده از این الگو برای کسانی که برای اولین بار از آن استفاده می کنند، قطعا استراتژی های موثر بسیاری را برای تعیین حرکات قیمتی آتی بازار در مقابلشان قرار خواهد داد.

انواع الگوهای هارمونیک در سه دسته کلی قرار می گیرند.

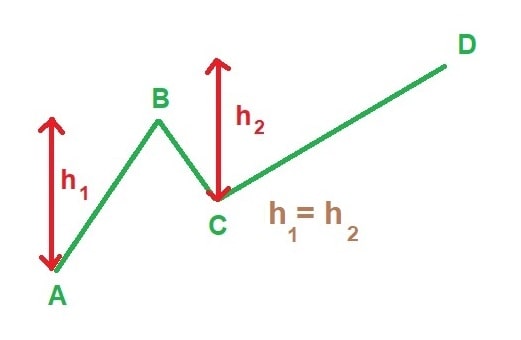

الگوهای AB=CD و انواع آن

الگوهای AB=CD اولین الگو در هارمونیک ها به حساب می آید که خود شامل زیر مجموعه هایی می باشد. علاوه بر خود پترن اصلی AB=CD زیرمجموعه های آن شامل 1.27AB=CD، 1.68AB=CD و الگوی دوسویه یا دو جهته AB=CD هستند.

الگوهای کلاس A

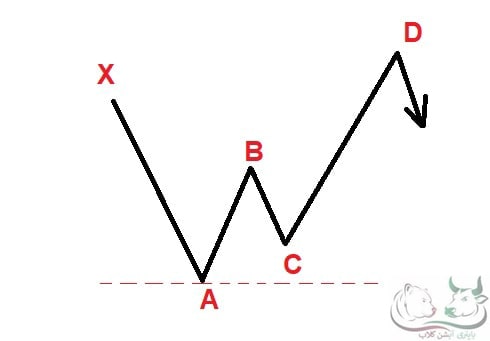

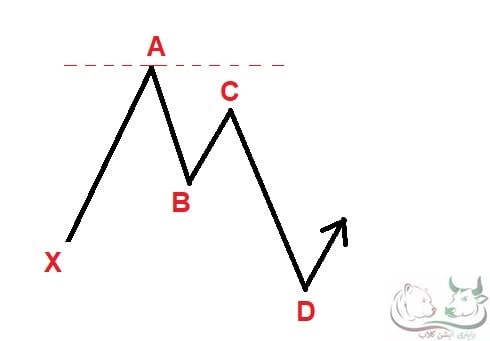

در الگوهای کلاس A نقطه A نقش مهمی دارد. آنچه که بین تمامی این الگوها مشترک است اینست که نقطه C از A عبور نمی کند. در تصویر زیر یک نمونه پترن که در دسته الگوهای A قرار می گیرد نمایش داده شده است.

تصویر فوق الگوی بیریش می باشد که پس از نقطه D موقعیت فروش ایجاد می شود. نقطه C بالاتر از نقطه A قرار گرفته و از آن عبور نکرده است.

تصویر فوق الگوی بولیش را نشان می دهد. در مثال بالا هم که یکی از الگوهای کلاس A می باشد، نقطه C از نقطه A فراتر نرفته است.

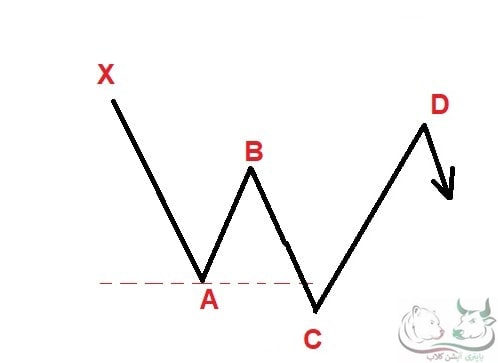

الگوهای کلاس B

در الگوهای کلاس B از الگوهای هارمونیک نقطه C از نقطه A عبور می کند.

لیست انواع الگوهای هارمونیک

#1 الگوهای هارمونیک AB=CD

بیشتر و کامل تر در مورد این الگو بخوانید: الگوی هارمونیک AB=CD

#2 الگوهای هارمونیک گارتلی

در اواسط دهه 1930 تریدری با نام هارولد مکینلی گارتلی، در مورد بازار بورس خدمات مشاروه ای ارائه می داد. وی در شمار اولین تحلیل گرانی قرار می گیرد که در تجزیه و تحلیل بازار بورس از روش های علمی و آماری بهره می برد. گارتلی توانست به دو مورد از مهم ترین مسائل تریدرها را شامل چه سهمی را، در چه زمانی بخریم، پی ببرد. این انواع الگوها به زودی در میان تمام معامله گران سایر بازارهای مالی نیز فراگیر شد. از آن زمان به بعد، کتاب ها، نرم افزارهای ترید و الگوهای مختلف مطابق با گارتلی ها تهیه و عرضه شد.

بیشتر و کامل تر در مورد این الگو بخوانید: الگوی هارمونیک گارتلی

نام الگوی گارتلی از کتاب گارتلی با عنوان “سود در بازار بورس” مأخوذ شده است. این الگوها معمولا زمانی ظاهر می شوند که اصلاحی از روند کلی روی داده و به شکل M است. در الگوهای نزولی به شکل W نشان داده می شود. معامله گران به کمک این الگوها می توانند به نقاط ورود خوب دست پیدا کند و به روند کلی بازار بپیوندند.

گارتلی زمانی ظاهر می شود که قیمت روند صعودی یا نزولی را پشت سر گذاشته و نشانه های از اصلاح در آن نمایان شده است. آنچه به گارتلی در زمان شکل گیری، چیدمان خوبی می دهد، فیبوناچی بودن نقاط وارونگی در سطوح بازگشتی و گسترشی است.

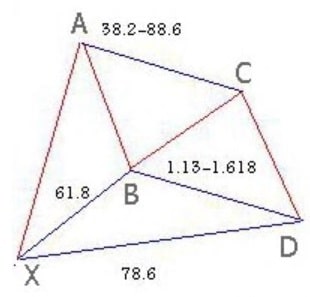

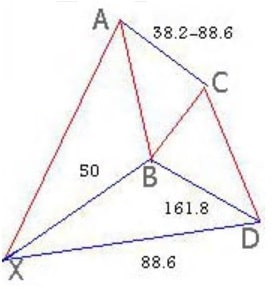

- شرط اول: برای تشکیل الگوی گارتلی ، اگر از نقطه مبدا X به نقطه A فیبوناچی بکشیم ، نقطه B باید در درصد 61.8 تشکیل شود و باقی درصدهای فیبو قابل قبول نیست.

- شرط دوم: از نقطه A به B فیبو بکشیم ، نقطه C باید بین 38.2 و 88.6 درصد باشد.

اگر دو شرط بالا برقرار بود ، برای پیدا کردن نقطه بازگشتی:

- اگر از B به C فیبو بکشیم ، لول فیبوناچی نقطه D باید کمتر از 161.8% باشد.

- اندازه AB=CD میباشد.

- اگر از X به A فیبو بکشیم ، D در 6% تشکیل میشود.

#3 الگوی هارمونیک گارتلی ایده آل

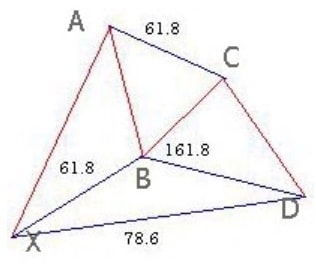

- شرط اول: اگر از X به A فیبوناچی بکشیم ، B در 61.8% شکل بگیرد.

- شرط دوم: برای موج AB هم باید نقطه C در 61.8% تشکیل شود.

پیدا کردن نقطه بازگشت D :

- اندازه ضلع AB=CD باشد.

- نقطه D در لول فیبوی 161.8 ضلع BC باشد.

- اگر برای موج XA فیبو بکشیم، نقطه بازگشت D در 78% رخ میدهد.

#4 انواع الگوهای هارمونیک پروانه

الگوی کامل پروانه توسط برایس گیلمور معرفی شد و به بازگشت 0.786 ضلع AB با توجه به ضلع XA اشاره دارد.

بیشتر و کامل تر در مورد این الگو بخوانید: الگوی هارمونیک پروانه

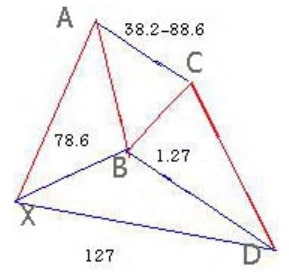

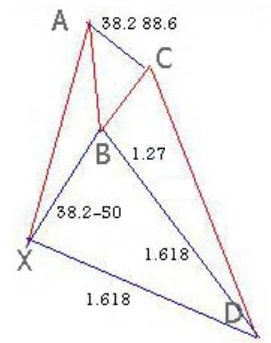

- موج XA: نقطه B فقط در سطح 78.6% تشکیل شود.

- موج AB: نقطه C بین لول های بین 38.2 تا 88.6 شکل بگیرد.

برای یافتن نقطه بازگشتی:

- موج BC حداقل 161.8% باشد.

- اندازه AB=CD یا CD1.27=AB

- موج XA : نقطه بازگشتی D باید در 127 درصد فیبوناچی باشد.

#5 الگوی هارمونیک پروانه ایده آل

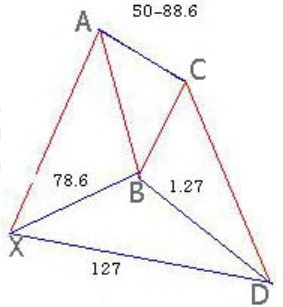

- در این الکوی هارمونیک اگر از X به A فیبو بزنیم ، نقطه ی B باید و فقط در درصد 78.6 تشکیل شود.

- درصد بازگشت از نقطه B به C بین لولهای 38.2 و 66.6 میباشد.

برای پیداکردن نقطه برگشتی D :

- از B به C فیبو بزنیم ، D باید در 161.8% باشد.

- اندازه CD1.27=AB باشد.

- از B به C فیبو بزنیم ، D در لول 127% باشد.

#6 الگوهای هارمونیک خرچنگ

الگوی خرچنگ به دست یکی از تحلیل گران الگوهای هارمونیک و در سال 2000 کشف شده است. وی این الگو را یکی از دقیق ترین الگوهای هارمونیک هماهنگ معرفی می کند. این الگو از نسبت سود به ریسک بالایی برخوردار است. چون معامله گر می تواند استاپ لاس بسیار کوچکی داشته باشد.

بیشتر و کامل تر در مورد این الگو بخوانید: الگوی خرچنگ

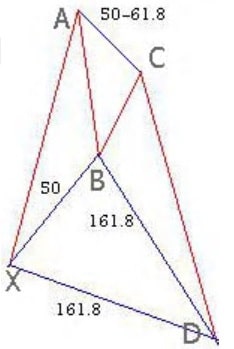

- در این الگوی هارمونیک ، نقطه B بین درصدهای 38 تا 50 فیبوناچی برای موج XA تشکیل میشود.

- نقطه C هم بین 38 تا 88 درصد فیبو برای موج AB تشکیل میشود.

نقطه برگشتی را برای این الگو طبق روش زیر پیدا می کنیم:

- توسعه موج BC یکی از لولهای 261.8 ، 313 و361.8 فیبوناچی باشد.

- اندازه CD1.27=AB و یا CD1.618=AB باشد.

- برای موج XA فیبو بزنیم ، نقطه برگشتی حتما باید 161.8 درصد باشد.

#7 الگوی هارمونیک خرچنگ ایده آل

- نقطه باز گشتی B برای موج XA باید در لول 50% تشکیل شده باشد.

- نقطه C هم بین لولهای 50 تا 61.8 درصد.

برای پیدا کردن نقطه بازگشت روند برای ورود به معامله:

- نقطه D در در 314 تشکیل شود.

- اندازه CD1.618=AB باشد.

- از نقطه X به A فیبوناچی بزنیم، شروع موج برگشتی 161.8 درصد خواهد بود.

#8 الگوی هارمونیک خرچنگ عمیق

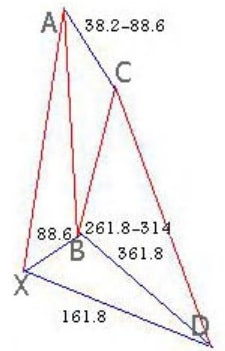

- شرط اول: نقطه B در لول 88.6 موج XA می باشد.

- شرط دوم: نطقه C در بین سطح های 38.2 تا 88.6 فیبوناچی می باشد.

برای پیدا کردن نقطه بازگشت:

- فیبوناچی برای موج BC ، نقطه D بین سطوح 261.8 تا 8 می باشد.

- اندازه CD1.27=AB میباشد.

- شروع موج بازگشتی باید در لول 161.8 فیبوناچی موج XA باشد.

#9 الگوهای هارمونیک خفاش

الگوی خفاش نام یکی دیگر از الگوهای هارمونیک است که در سال 2001 توسط اسکات کارنی ارائه شد.

بیشتر و کامل تر در مورد این الگو بخوانید: الگوی هارمونیک خفاش

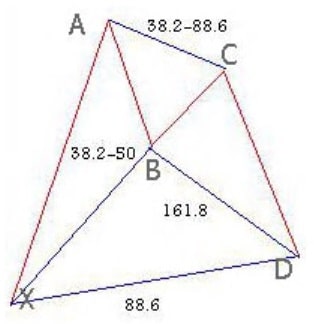

- در این الگوی هارمونیک حتما باید نقطه B در بین لول های 38.2 تا 50 درصد موج XA شکل بگیرد.

- نقطه C هم باید بین 38.2 تا 88.6 فیبوناچی موج AB شکل گیرد.

حالا بریم نقطه برگشتی را پیدا کنیم:

- نقطه D باید در درصد 161.8 یا بالاتر از آن باشد.

- فاصله AB=CD باشد.

- در الگوی هارمونیک خفاش ، D در لول 88.6 موج XA تشکیل میشود.

#10 الگوی هارمونیک خفاش ایده آل

- در الگوی خفاش ایده آل B در درصد 50% تشکیل میشود.

- نقطه C در بین 50 تا 61.8 تشکیل میشود.

پیدا کردن نقطه D:

- این نقطه در 200% فیبوناچی BC میباشد.

- فاصله CD1.27=AB میباشد.

- نقطه بازگشت در سطح 88.6 موج فیبوناچی XA تشکیل میشود.

#11 الگوی هارمونیک سایفر

بیشتر و کامل تر در مورد این الگو بخوانید: الگوی هارمونیک سایفر

#12 الگوی نن استار

بیشتر و کامل تر در مورد این الگو بخوانید: الگوی نن استار

منبع انواع الگوهای هارمونیک