الگوهای کندل استیک یا الگوهای شمعی ژاپنی را اولین بار آقای استیو نیسون امریکایی وارد بازار مالی کرد. که اصالتا مربوط به سهام ژاپن بوده. در سال ۱۶۰۰ میلادی توسط تجار برنج برای پیش بینی قیمت برنج بکار گرفته میشد. استیو نیسون امریکایی در سال ۱۹۹۰ دونه به دونه نام گذاریشون کرد. کندلها بر اساس عرضه و تقاضا شکلهای مختلفی به خودشون میگیرند. که این شکلها را نام گذاری کردند.

این اشکال و الگوها چون در گذشته باعث تغییر قیمت شدند ، انتظار داریم در آینده هم بازار به اینها واکنش نشون بدهد و هیچ چیز قطعی وجود ندارد. و صرفا معامله گران بعد دیدن این اشکال ذهنیت عرضه و تقاضاشون تغییر میکند و همین باعث تغيير قيمت میشود.

توضیحات ابتدایی الگوهای کندل استیک

در زبان انگلیسی candle به معنی شمع هست و candlestick به معنی شمع دان . ما هم به این اشکال الگوهای شمعی ژاپنی میگیم. بیشتر تلفظ انگلیسی کندل بکار میبریم.

- زبان گویای چارت هستند. شخصا در بازار بدون کندل کاملا نابینا خواهم بود.

- مشخص بودن وضعیت صعودی یا نزولی هر کندل و انعطاف پذیری بالای آنها که خیلی از تریدرها رو مجذوب خودش کرده.

- استفاده از Barchart یا نمودار میله ای و حتی line chart با نمودار خطی واقعا دشوار است و وضعيف عرضه و تقاضا اصلا مشخص نیست.

ساختار شمعی ژاپنی یا کندل استیک

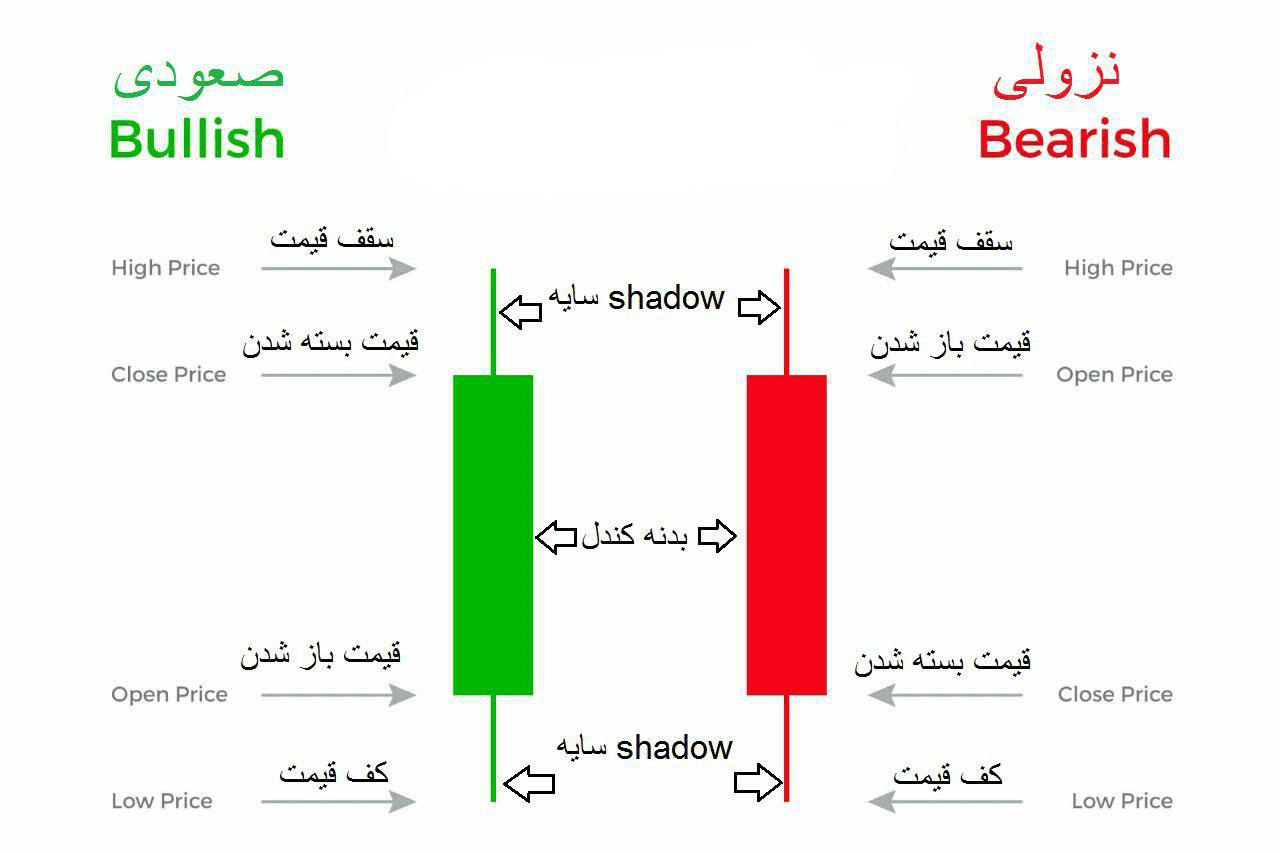

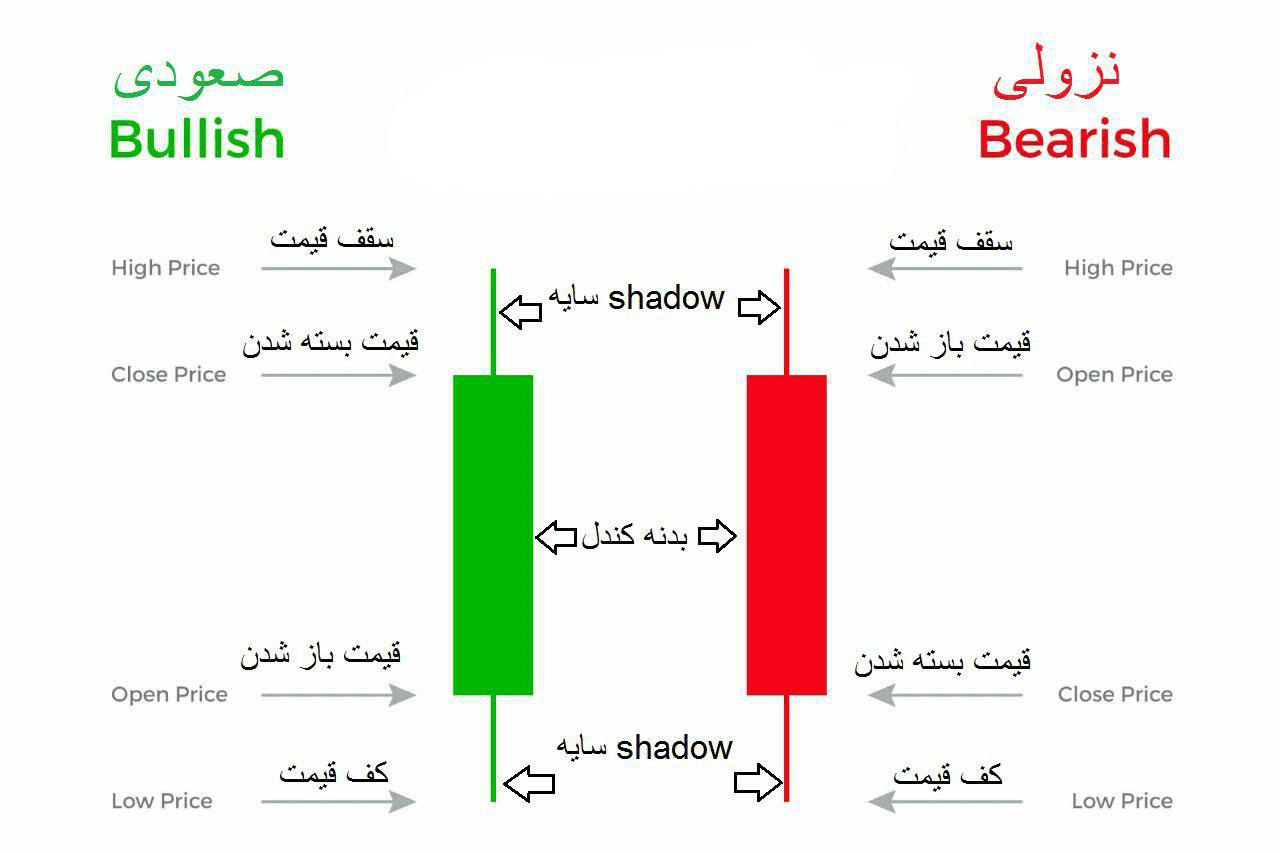

طبق استاندارد خیلی از تریدرها بنده رنگ سبز را صعود و رنگ قرمز را نزولی در نظر میگیرم. سیاه و سفید و قرمز و آبی هم جز رنگهای متداول هست. در شکل زیر ساختار کندل استیک نمایش داده شده با قیمت باز و بسته شدن و سایر جزییات کاملا یاد بگیرید.

ساختار کندل استیک

اگر قیمت بسته شدن بالاتر از قیمت باز شدن کندل باشد ، به کندل صعودی میگیم . یعنی خریدارها بر فروشنده ها از زمان تشکیل آن کندل تا زمانی که بسته بشود غلبه کردند. که با رنگ سبز مشخص میکنیم. به این کندل Bullish هم می گوییم.

اگر قیمت بسته شدن پایینتر از قیمت باز شدن کندل باشد ، به کندل نزولی میگیم. یعنی فروشنده ها بر خریدارها از زمان تشکیل آن کندل تا زمان که بسته بشود غلبه کردند. که با رنگ قرمز مشخص میکنیم. به این کندل Bearish هم می گوییم.

اصطلاحات کاربردی الگوهای کندل استیک

اصطلاحات کاربردی الگوهای شمعی ژاپنی

بنده میتونم مثل خیلی از افراد بیام چندتا الگو معروف معرفي کنم و یک توضیحی بدم و تمام. اما مهم برای بنده این است که شما علت حرکات قیمت را درک کند و نکات ریز را یاد بگیرد.

بررسی ماهیت کندل استیک و نحوه انجام کار با الگوها

- کندل ها بر اساس عرضه و تقاضا اشکال مختلفی به خودشان میگیرند و معامله گران بر اساس اشکال کندلی شکل گرفته واکنش های متفاوتی نشان میدهند و سیگنالهایی را از این الگوها بدست میاورند.

- هیچ تضمینی وجود نداره که بعد دیدن یک الگوی برگشتیِ کندلیِ قوی ، زیر یک منطقه مقاومتیِ قوی ، قیمت برگردد و ریزشی بشود.

دقت کنید که الگوی کندلی عامل تغییر در حرکات آینده قیمت نیست. بلکه تصمیم و ترس و طمع معامله گرها باعث تغییرات قیمتی میشود.

- رعایت مدیریت سرمایه، توجه به مسائل بنیادی عامل تضمین در موقیت هست.

فرض کنید یک الگوی کندلی خوب برای فروش در جفت ارز یورو دلار پیدا شد و ساعت 4:30 بعد ظهر هست. بعد از بررسی تکنیکال چارت و مسائل مدیریت سرمایه باید به این مسئله توجه کنیم که نزدیک باز شدن بازار امریکا هستیم و معمولا ساعت ۵ تا ۷ بعد ظهر به وقت تهران اخبار مهمی از آمریکا و کانادا وجود دارد. ممکن است خبر در جهت تضعیف دلار باشد و به راحتی الگو برگشتی ما را فیلد کند و استاپ ما زده بشود !

تکرار میکنم، صرافا چون این الگوها در گذشته بازار تغییراتی را ایجاد کردند، انتظار داریم در آینده بازار هم تغییراتی ایجاد کنند.

- نکته مهم که هرگز نباید فراموش کنید اینکه هر الگوی کندل استیک ، سیگنال تلقی نمیشود. سیگنال رو باید در کف بازار، در سقف بازار برسی کنیم.

- الگوهای کندلی زمانی سیگنال ورود محسوب میشوند که در ناحیه ای از بازار شکل بگیرند که پتانسیل برگشت قیمت وجود داشته باشد. مثلا روی خط میانی چنگال اندروز ، زیر مقاومت و روی حمایت ، در لولهای برگشتی فیبو و …

تحلیل با الگوهای کندل استیک (تحلیل الگوهای شمعی ژاپنی)

1- اولین مرحله در تحلیل کندلی ما پیدا کردن روند بازار هست. چون در بازار خنثی ، الگوهای شمعی ژاپنی قدرت خاصی ندارند و ترید بر اساس کندل استیک دشوار میشود.

مثال :

در تایم فریم ۴ ساعته قیمت بین یک محدوده ی ۴۰ پیپی رنج شده. معمولا در این جور موارد باید بریم تایم پایینترش و در یک و نیم ساعته معاملات انجام بدیم بصورت فروش در سقف و خرید در کف.

اگر بخواهیم در همان تایم ۴ ساعته معامله کنیم:

- اولا باید ببینیم رنج شدگی در چه محدوده ای هست؟

- آیا در محدوده ی انتهای روند هست و قیمت منتظر خبر هست تا قیمت برگردد؟

- آیا در وسط روند هست و احتمال تشکیل الگوهای کلاسیک ادامه دهنده هست یا الگو کلاسیک برگشتی هست؟

و چندین آیا و اگر دیگر…

معامله کردن در بازار رنج خودش به تخصص محسوب میشود. برای همین راحت تریم که در بازار روند دار دنبال موقعیت باشیم.

2- دومین مرحله پیدا کردن سطوح برگشتی هست. سطوحی که قیمت بر میگردد و به حرکتش در جهت روند ادامه میدهد . یا سطوحی که قیمت میتواند از آن ناحیه تغییر روند بدهد یا حرکت اصلاحی انجام بدهد.

3- سومین مرحله یافتن سیگنال با الگوهای کندلی هست.

استفاده از الگوهای کندل استیک

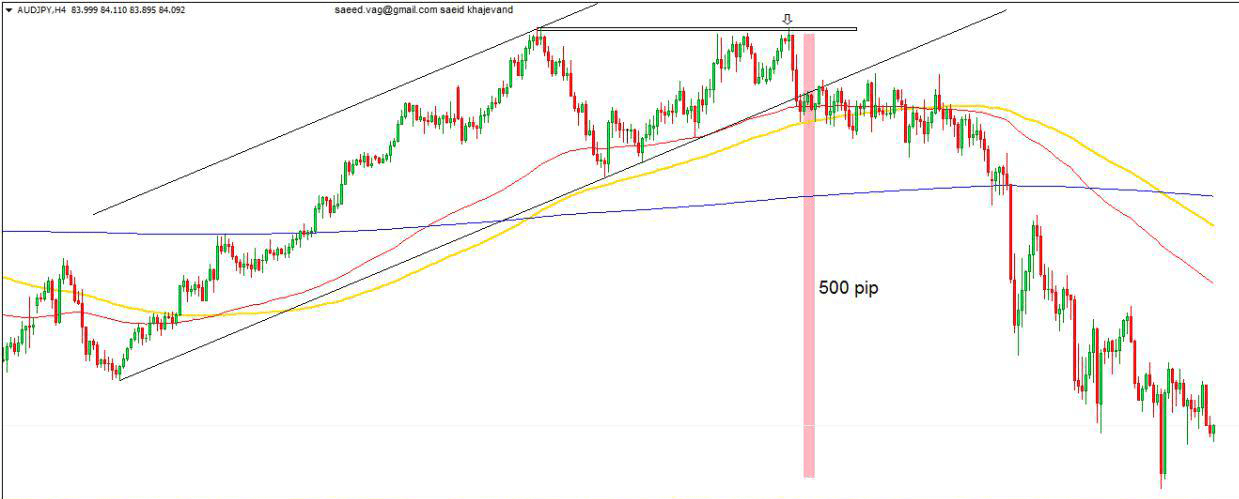

مثال استفاده از الگوهای کندل استیک در بازار روند دار. در ناحیه مشخص شده با فلش، با دو الگوی کندل استیک در منطقه مقاومتی، قیمت ۵۰۰ پیپ ریزش داشته و تغییر روند شکل گرفته است.

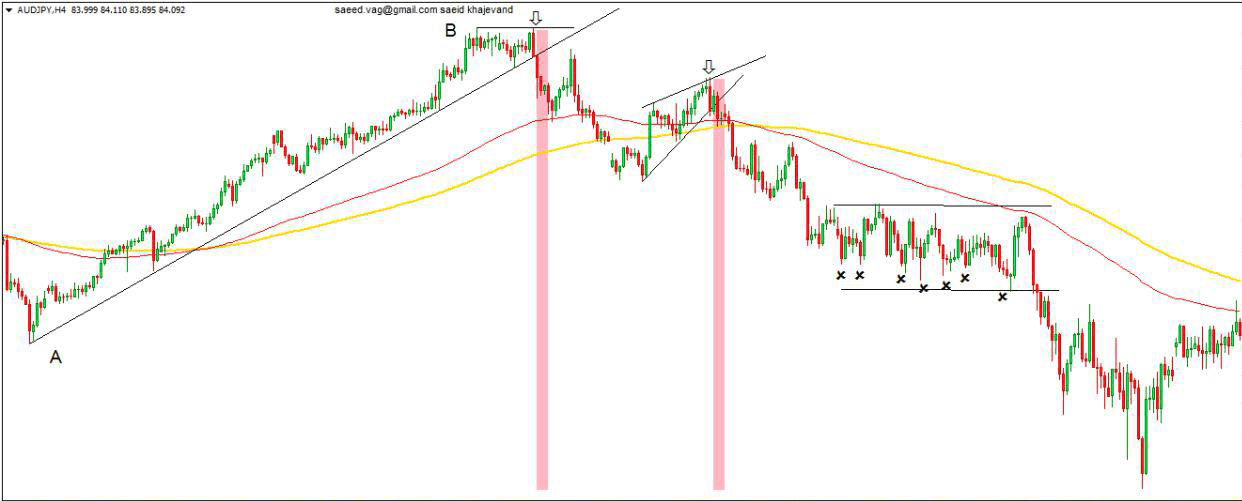

مثال خطا در محدوده رنج. با اینکه چندین الگوی کندل استیک قوی برگشتی داشتیم، اما قیمت به نزولش ادامه داد. چون ناحيه ، ناحيه ریورسالی (برگشتی) نبوده است.

فلش اول برای پایان روند. فلش دوم که الگوی کلاسیک داشتیم که میشد با الگوهای کندل استیک فروش مناسبی داشت. اما در رنج شدگی الگوهای ما فیلد شده. با اینکه در ناحیه برگشتی (فيبو AB V8) بوده است. (اهمیت مدیریت سرمایه).

بیشتر بخوانید:

- جلسه اول: آموزش کاربردی الگوهای کندل استیک

- جلسه دوم: مناطق با پتانسیل برگشتی

- جلسه سوم: کندل دوجی

- جسله چهارم: الگوی تجمع شدوها – الگوی هارامی – الگوی انگلفینگ

- جلسه پنجم: الگوی Dark cloud cover – Piercing – Hammer

- جلسه ششم: الگوی Shooting Star – Tweezer

- جلسه هفتم: الگوهای Evening Star & Morning Star

- جلسه هشتم: چند مثال از تلفیق مناطق حمایت – مقاومت و الگوهای کندل استیک

- جلسه نهم: الگوی کندل استیک سه کندل برگشتی

منابع:

- مجموعه آموزشی گلشاهیان

- پی دی اف های آموزشی سعید خواجوند

- forexyar.com

16 دیدگاه

علی

سلام

تشکر از آموزش های خوب شما

در فارکس گزینه ای هست که که کل سرمایه درگیر معامله نشه به طور مثال من 1000 دلار سرمایه دارم اما میخوام بیشتر از 100 دلار درگیر معامله شه همچین چیزی هست

حامد

سلام ، نه دقیقا به شکلی که شما میخواید، تنها کاری که میشه کرد اینه فقط 100 دلار در حساب تجاری خودتون بگذارید و 900 دلار رو در والت خودتون نگه دارید. هرچه بالاتر از 100 دلار سود کردید رو برداشت بزنید به والتتون.

اگر هم منظورتون اینه که 100 دلار ریسک معامله شما باشه که استاپ رو در فاصله ای بگذارید که در صورت ضرر ، 100 دلار از دست بدید.

نازنین

اقا حامد من تو نمودارها خیلی دنبال الگوهایی که گفتید گشتم که بتونم تاثیرشونو رو قیمت ببینم همشون تا درصد بالایی طبق تعریف هاتون بودن

فقط در مورد سنگ قبر و اژدها ، تو بیشتر موارد هرجا سنگ قبر دیدم یا روند رو به رنج رفته یا بعدش صعودی شده و در مورد اژدها هم بعدش رنج یا نزولی شده

و چیزی که شما گفتید درصد پایینی اتفاق افتاده

حامد

سلام، بله حق با شماست. طبیعیه البته در طول این سالها خیلی از الگوها یا خیلی از استراتژی ها از کار افتادن. مثلا یه روشی بوده که خیلی سود آور بوده ولی الان بی استفاده است. بازار همینه.

این کاری که کردید خیلی خوبه. چندتایی از این الگوها رو انتخاب کنید و در تایم بالا به خصوص (یک ساعت به بالا) بررسی شون کنید ، استفاده کنید تا چشمتون عادت کنه و بلافاصله تشخیصشون بدید.

نازنین

و یه سوال دیگه مثلا در تایم هفتگی و انتهای یک روند نزولی ما به الگوی بولیش انگلفینگ میرسیم و طبق تعریف هاتون در پست های دیگه گفتید که بهتره در تایم پایین تر(روازنه یا 4 ساعته و یک ساعته) معامله کنید، خیلی پیش اومده که وقتی همچین الگویی رو در تایم هفتگی پیدا میکنم و به تایم پایین تر میرم در اون ناحیه هیچ چیز خاصی برای ورود به معامله پیدا نمیکنم یعنی یا یک روند صعودی تشکیل شده و مقدار زیادی بالا رفته و دیگه ارزش خرید نداره یا یک روند صعودی رفته و حالا تقریبا رنج شده و باز هم سینگال خاصی واسه ورود نداره.

دقیقا چجور باید از یه الگویی که در تایم هفتگی پیدا میکنیم،در تایم پایین تر استفاده کنیم؟!

حامد

نکته اول اینکه الگوی بولیش انگالفینگ باید روی یک حمایت تشکیل شده باشه تا بتوان آن را یک فرصت ورود در نظر گرفت. همان طور که خودتون اشاره کردید کندل صعودی که در تایم هفتگی مشاهده کردید در تایم یکساعته یک روند صعودیه.

حالا باید از اینجا به بعد که خودتون میفرمایید روند رنج شده یا حتی داره پایین میاد دقت کنید که ساختار اصلاحی هست یا نه. سطوح مهم حمایتی را ترسیم کنید. هر استراتژی که دارید اعم از ایچیموکو یا الیوت یا پرایس اکشن و … به کار ببرید تا پایان اصلاح را تشخیص بدین و به موقع وارد معامله خرید بشین. شاید حتی با یک مووینگ اوریج نقطه ورود بدست بیاد.

نازنین

خب حالت اول چی؟ اگر در تایم یک ساعته یک روند صعودی تشکیل شده و چندین کندل صعود کرده میشود پوزیشن بای باز کرد یا ریسک بالایی دارد(با در نظر گیری خط حمایت و نسبت ریسک به ریوارد)

و جمله آخرتون توجهمو جلب کرد گفتید حتی شاید با یک مووینگ اوریج نقطه ورود بدست بیاد، دقیقا چجوری؟!

حامد

سوالتون این بود: “دقیقا چجور باید از یه الگویی که در تایم هفتگی پیدا میکنیم،در تایم پایین تر استفاده کنیم؟!”

منظورتون از حالت اول را بیشتر توضیح بدین.

اگه منظورتون اینه که فقط به تایم یکساعته نگاه کنید و بعد از دیدن چند کندل صعودی معامله بای باز کنید ، ریسک زیادی داره.

در مورد جمله آخر یعنی مووینگ اوریج هم می تونین استراتژی های معاملاتی که در همین سایت زیاد هم هست را مطالعه کنید.

نازنین

منظورم حالت اولی که در صحبت هام گفتم، اگر در تایم بالا و انتهای روند نزولی الگوی بولیش انگالفینگ ظاهر شد و به تایم مثلا یکساعته رجوع کردیم و می بینیم که یک روند صعودی شکل گرفته و به اصلاح هم نرسیده در اینصورت اگر پوزیشن بای باز کنیم ریسک بالایی نداره؟ چون چندین کندل صعودی شکل گرفته و ما تازه میخوایم وارد شیم.

حامد

بهتره صبر کنید تا اصلاح شکل بگیره و بعد وارد بشین

A

سلام. عالی بود.متشکرم

حامد

سلام

خواهش میکنم

محسن

سلام در کندل های دوجی اژدها و سنگ قبر من در سایت های دیگه خواندم که دوجی اژدها ممکن یک روند صعودی و کندل سنگ قبر یک روند نزولی ممکن رخ دهد

متن شما

دوجی اژدهای پرنده

انگلیسی با سایه دراز پایین بلند و فاقد سایه بالایی است. » تی « دوجی اژدهای پرنده شبیه حرف این شکل به ما می گوید که فروشندگان در طول روز قیمت ها را کاهش داده اند. در پایان جلسه، خریداران دوباره ظاهر شدند و قیمت ها را به سطح اول و قیمت بالای آن روز برده اند. این نشان می دهد که بازار قیمت های پایین تر را رد می کند و یک برگشت نزولی بالقوه را پیش بینی می کند.

شما گفتید

حامد

سلام

الان چک کردم ، حق با شماست ، جابه جا نوشته بودم، درستش کردم.

ممنون که گوشزد کردید.

ali

سلام منظورتون از برگشتی همون نزولیه

حامد

سلام

نه، منظورم اینه که هر جهتی که نمودار حرکت می کرده، نشانه هایی توسط کندلهای ژاپنی صادر میشه که قیمت قصد داره خلاف آن حرکت کنه. به این میگن سیگنال برگشتی.